Super Quarta traz informações a respeito dos juros nos Estados Unidos e Brasil

Na última quarta-feira, 20 de setembro, ocorreu um dos anúncios mais aguardados pelo mercado financeiro. O Federal Reserve, o banco central americano, optou por manter as taxas de juros dentro da faixa de 5.25% a 5.50%, conforme esperado.

No entanto, o foco principal recaiu sobre o discurso do presidente do Fed, Jerome Powell, que ofereceu pistas valiosas sobre as perspectivas do colegiado em relação à inflação e a trajetória das taxas de juros do país. Além de reafirmar uma postura hawkish que já estava sendo adotada anteriormente, Powell destacou as condições robustas da economia americana e a resiliência do mercado de trabalho, fatores que justificam a manutenção da pressão adicional sobre as condições financeiras.

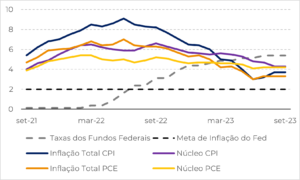

Apesar da melhora no núcleo da inflação, que exclui componentes voláteis como comida e energia, a inflação total teve uma leve piora. Esse cenário foi fortemente influenciado pelos custos energéticos, que apresentaram um substancial aumento no segundo semestre. Esta elevação está largamente ligada às medidas adotadas pela OPEC+ para restringir o fornecimento de petróleo.

Gráfico #1: Cenário de Inflação nos EUA (%)

Fonte: Federal Reserve, Bureau of Labor Statistics

A despeito do melhor cenário inflacionário, o combate a alta de preços está longe de acabar, podendo haver um retrocesso no que foi conquistado até o momento caso as expectativas se desancorem. Logo, conforme o “dot plot”, gráfico que reflete as expectativas inflacionárias de cada membro do Fed, as probabilidades de um aumento de 25 pontos base nas taxas de juros até o final do ano é provável.

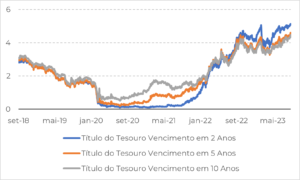

Alguns reflexos da manutenção dos juros nos EUA já estão sendo sentidos pela economia. Os rendimentos dos títulos do governo subiram, com o título do tesouro de 2 anos atingindo o maior patamar em 17 anos, próximo de 5.2%.

Gráfico #2: Rendimentos do Tesouro dos EUA

Fonte: Refinitiv

Uma postura ainda mais restritiva pode acarretar impactos substanciais no mercado, pesando sobre ativos de risco e commodities, que historicamente são afetadas por um dólar valorizado e uma demanda retraída devido às altas taxas de juros. Além disso, taxas de juros elevadas e mantidas por longos períodos, aumentam o risco de recessão para o país, algo que teria um impacto profundamente negativo para o mercado de commodities.

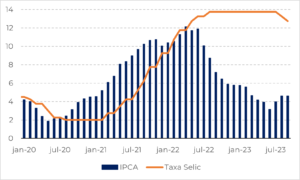

No Brasil, onde o ciclo monetário está mais avançado, já que foi iniciado o processo de redução das taxas de juros, o Comitê de Política Monetária do Banco Central cortou os juros em 50 pontos-base durante sua última reunião, levando a taxa Selic para 12,75%.

Essa decisão não foi surpreendente, já que grande parte do mercado já esperava esse mesmo ritmo de cortes, conforme ocorrido na reunião anterior. No entanto, o comitê reforçou a intenção de manter esse ritmo até o final do ano. Segundo as palavras do comunicado: ‘…os membros do Comitê, de forma unânime, preveem reduções de mesma magnitude nas próximas reuniões.

Gráfico: Taxa de Inflação e Taxa de Juros no Brasil (%)

Fonte: IBGE, Bacen

Isso reflete a postura cautelosa do Banco Central do Brasil, especialmente após os Estados Unidos sinalizarem uma possível extensão no período de manutenção das baixas taxas de juros, o que reduz o prêmio que os juros brasileiros oferecem em relação aos dos Estados Unidos. Dado que o Brasil é um país emergente com um menor grau de investimento, é necessário oferecer um diferencial de juros mais amplo para atrair investimentos. Consequentemente, nosso ciclo monetário é influenciado pela trajetória das taxas de juros nos EUA.

Se, por um lado, a conjuntura atual oferece espaço para a redução das taxas de juros, com preços mais controlados e superávits na balança comercial, existem considerações de longo prazo que limitam a continuidade da queda das taxas, especialmente em uma intensidade maior.

A política fiscal está intrinsecamente relacionada ao ritmo da redução das taxas de juros no país. O cumprimento das metas de superávit primário estabelecidas pelo governo e a melhoria na relação dívida/PIB são fundamentais para sustentar a queda das taxas de juros no país. A ata que será divulgada na próxima terça-feira, dia 26, fornecerá mais informações sobre a perspectiva do Banco Central para a inflação e orientações sobre a trajetória das taxas de juros no Brasil.

¡Reciba el mejor contenido sobre gestión de riesgos de commodities en su correo electrónico!

¡Quiero suscribirme!