Commodities ignoram a recessão e Fed mais hawkish

Embora a confirmação da pausa do Fed seja certamente um fator fundamental positivo para as commodities, o otimismo observado nos mercados provavelmente não durará muito tempo.

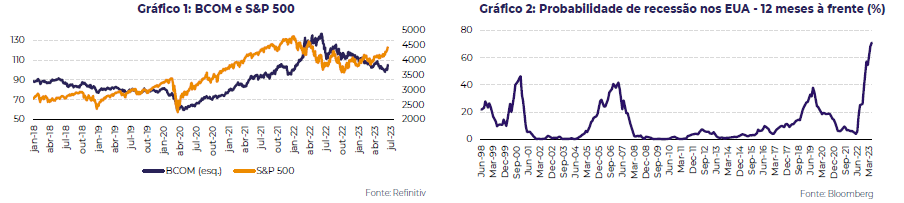

A semana de 12 a 16 foi muito positiva para a maioria dos ativos de risco, já que os investidores receberam bem uma pausa no ciclo de aumento das taxas do Fed. Enquanto o S&P 500 atingiu os níveis mais altos desde abril de 2022 (logo depois que o Fed começou a aumentar as taxas), o Bloomberg Commodity Index subiu mais de 5%.

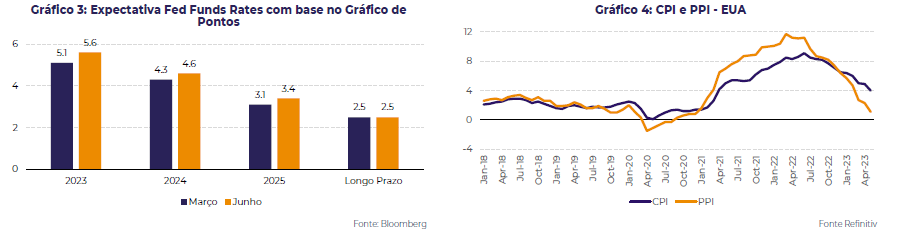

Embora a confirmação da pausa do Fed seja certamente um fator fundamental positivo para as commodities, o otimismo observado nos mercados provavelmente não durará muito tempo. O “gráfico de pontos” divulgado pelo Fed após a reunião de 14 de junho mostra que a autoridade monetária pode agir de forma mais agressiva nas próximas reuniões de política monetária.

E mesmo que o novo gráfico de pontos não seja colocado em prática – como entendemos que não será – há muitas preocupações sobre a desaceleração do crescimento econômico nos EUA e em outras grandes economias, o que deve reduzir o otimismo em relação aos preços das commodities nas próximas semanas.

O que é o gráfico de pontos e por que ele é importante?

Talvez esse seja o gráfico de dispersão mais intensamente examinado nos mercados financeiros globais. Desde janeiro de 2012, o Federal Reserve tem cativado consistentemente os analistas com suas atualizações trimestrais do famoso “gráfico de pontos”, que evoluiu para a previsão não oficial da política monetária do banco central dos Estados Unidos, independentemente das intenções do Fed.

Além disso, o gráfico de pontos serve como um indicador valioso de divergência dentro do comitê de formulação de políticas do Fed, embora seu significado muitas vezes seja tão enigmático quanto vital.

O gráfico representa as estimativas para o nível ideal da Fed Funds Rate, que é a taxa de juros de curto prazo sob o controle do Federal Reserve. Cada membro do Comitê Federal de Mercado Aberto (FOMC), responsável pela determinação das taxas de juros, coloca um ponto indicando sua percepção do ponto médio da taxa para os próximos três anos e para o longo prazo.

Apesar de manter as taxas estáveis em 5%-5,25%, o gráfico de pontos revisado transmitiu uma mensagem nitidamente hawkish: não apenas a mediana das estimativas, mas também a maioria do comitê prevê um mínimo de dois aumentos adicionais de 25 pontos-base nas taxas no ano corrente.

Se esse cenário do gráfico de pontos for de fato concretizado, teremos um cenário de baixa para as commodities, pois as taxas dos EUA ficarão mais altas por mais tempo – provavelmente reduzindo o posicionamento dos especuladores e enfraquecendo ainda mais a economia americana.

Mas nossa opinião é que o Fed está jogando com as expectativas no gráfico de pontos. Se o mercado “comprar” um Fed mais hawkish no futuro, ele ajustará suas expectativas de inflação, o que pode levar a números de inflação mais baixos no futuro. Com isso, talvez não seja necessário aumentar as taxas.

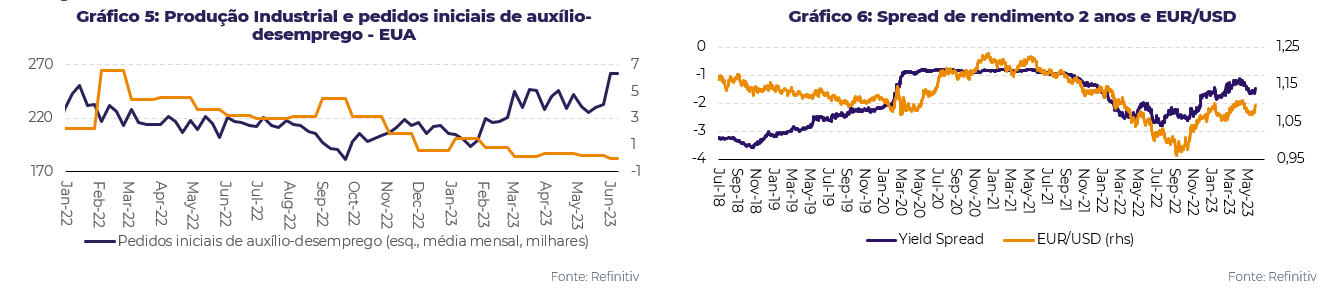

Nossa opinião é que o Fed não fará dois aumentos este ano – talvez nem mesmo um seja necessário. Embora o CPI permaneça acima da meta de 2% do Fed, ele está caindo constantemente, e o PPI está mostrando o mesmo comportamento.

Além do cenário deflacionário, a economia dos EUA não está mostrando grandes sinais de força. Os pedidos iniciais de auxílio-desemprego permanecem nos níveis mais altos desde outubro de 2021 e, após um aumento em abril, a produção industrial caiu novamente em maio. Não podemos esquecer que a UE já está em uma recessão técnica e com uma inflação que não é tão controlada quanto a dos EUA, portanto, os aumentos esperados das taxas do BCE são muito mais certos.

Portanto, o quadro das principais economias ocidentais continua mostrando um cenário de menor crescimento econômico no futuro, o que provavelmente terá impacto sobre os preços das commodities cíclicas nos próximos meses. Para os mercados de câmbio, tudo depende se o Fed vai cumprir seu gráfico de pontos. Como esperamos que não, o aumento do diferencial de rendimento deve continuar fortalecendo o euro e a fraqueza do dólar provavelmente apoiará as moedas dos países emergentes.

Conclusão

A semana passada trouxe um impulso positivo para os ativos de risco, já que o Fed pausou o aumento de suas taxas. O S&P 500 subiu para os níveis mais altos desde abril de 2022, enquanto o Bloomberg Commodity Index (BCOM) subiu mais de 5%. No entanto, o otimismo pode ter vida curta, já que o gráfico de pontos recente sinaliza uma possível agressividade do Fed, além das preocupações com a desaceleração do crescimento econômico que afetará os preços das commodities nas próximas semanas.

Nossa opinião é que o Fed não implementará dois aumentos nas taxas este ano. Tanto o CPI quanto o PPI estão diminuindo consistentemente, e as principais economias ocidentais terão um crescimento menor no futuro, impactando os preços das commodities cíclicas. Nos mercados de câmbio, o Euro pode se fortalecer devido ao aumento do diferencial de juros, enquanto a fraqueza do dólar pode apoiar as moedas dos mercados emergentes.

Publicação original disponível em Revista Cultivar acesse em: https://revistacultivar.com.br/artigos/commodities-ignoram-a-recessao-e-fed-mais-hawkish

Receba o melhor conteúdo sobre gerenciamento de risco de commodities em sua caixa de entrada!

Quero me inscrever!