Mercado de café: conheça as principais tendências para 2024

Explicamos as principais tendências do mercado de café em 2024, com destaque para os fatores que podem gerar volatilidade.

Em 2024, o mercado de café segue marcado por diversos fatores que influenciam a oferta e demanda das suas duas principais variedades, o café robusta e o café arábica. Ambos apresentam particularidades e diferenças importantes relacionadas à produção e ao consumo a nível global.

Problemas relacionados à logística de exportação e aos desafios climáticos são algumas das questões que preocupam os participantes desse setor. Porém, há perspectivas de oportunidades para países como o Brasil, com a possibilidade de ganhar ainda mais destaque no mercado de café.

No Webinar Outlook 2024, o time de inteligência de mercado da hEDGEpoint apresentou os pontos relevantes para se compreender as tendências dessa commodity. Pensando nisso, reunimos aqui os apontamentos que você precisa estar a par.

Nosso objetivo é contribuir com análises fundamentais para o gerenciamento de riscos dos negócios. Boa leitura!

Qual a dinâmica de oferta e demanda global do mercado de café?

Atualmente, o mercado de café segue com dois cenários. De um lado, o robusta apresenta o seu terceiro ano de déficit, com uma produção menor em sua principal origem, o Vietnã. Nos últimos anos, essa é a variedade preferida dos consumidores devido ao seu custo-benefício.

Por outro lado, o arábica se recupera lentamente das quebras consecutivas de safras entre 19/20 e 22/23. A recuperação da produção brasileira foi essencial para isso e levou a balança a um superávit pequeno, mas presente.

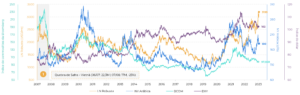

NY Arábica (c/lb), LN Robusta (USD/mt), Índice de commodities da Bloomberg, Dólar Índice

Fontes: ICE, Refinitiv, Bloomberg

A primeira vez que o Vietnã teve uma quebra de safra significativa foi no ciclo de 07/08, com uma produção 23% menor do que no ciclo anterior. Nesse período, já ocupava um papel de protagonismo, correspondendo a 15% da produção global.

Nos ciclos recentes, a produção vietnamita diminuiu devido à menor área e ao clima irregular. Contudo, a demanda aumentou durante o mesmo intervalo de tempo, o que colocou o país em uma situação delicada. Só para você ter ideia da dimensão, hoje, a capacidade de fornecimento de café robusta do país é a menor em 16 anos.

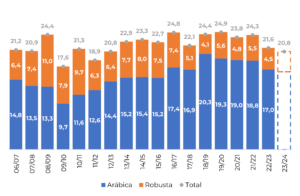

Em síntese, os estoques globais de robusta nos destinos ainda não recuperaram os níveis anteriores a 17/18. O arábica, por sua vez, conseguiu fazer isso nesse meio tempo.

Porém, a grande questão é se haverá recuperação dos estoques de robusta e, caso não haja, se a recuperação do arábica será suficiente para empurrar a arbitragem para baixo. O balanço global de café é deficitário em 23/24, com estoques baixos, conforme o gráfico a seguir.

Estoques nos destinos – Arábica, Robusta e Total (M sacas)

Fonte: hEDGEpoint

- Leia também: A lei da oferta e da demanda e a formação dos preços

Quais fatores podem afetar os preços do mercado de café em 2024?

Existem fatores-chave que podem impactar os preços do mercado de café em 2024. Abaixo, explicamos cada um deles para você.

● Fenômenos climáticos: atual El Niño e potencial La Niña

O atual El Niño impacta o mercado de café. Tanto os ciclos 13/14 e 15/16 de produção do café arábica e do robusta sofreram os efeitos do fenômeno. Após 5 anos de superávit na produção global, o balanço passou a ser negativo, de – 5,62 milhões de sacas.

Embora ainda possa haver consequências na safra 24/25 em países como Brasil, Indonésia e Peru, a tendência é de um El Niño mais breve. Comparado à última década, deverá durar cerca de 11 meses, contra 15 meses já registrados nos últimos 10 anos.

Na última vez em que o café arábica se recuperava do El Niño, os níveis de arbitragem atingiram os níveis mais baixos da história recente. Enquanto isso, o café robusta alcançava a marca de três déficits consecutivos, o que causou um cenário problemático nos estoques.

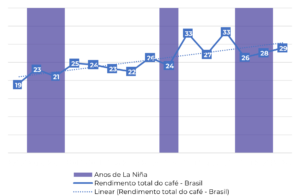

Em relação ao La Niña, os rendimentos apresentaram um desempenho inferior, em aproximadamente 5%, comparado aos anos em que o fenômeno esteve ativo durante o desenvolvimento da safra. Há a perspectiva de que o fenômeno retorne em 2024, o que requer a nossa atenção.

Rendimento total do café – Brasil (sacas/ha)

Fonte: Conab

- Leia aqui: A influência dos fenômenos climáticos no mercado de commodities

● Geopolítica

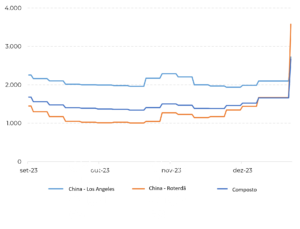

O conflito no Mar Vermelho é um dos grandes desafios geopolíticos para o mercado do café. Há quase 3 meses, autoridades globais e agentes econômicos não desviam o foco dessa região. Afinal, é a rota mais rápida que liga a Ásia à Europa pelo Canal de Suez, responsável por cerca de 12% de todo o tráfego marítimo do planeta.

As movimentações no Mar Vermelho se originaram a partir das investidas da milícia iemenita Houthi, aliada do Irã, contra cargueiros que navegavam na região. O resultado? Muitos efeitos imediatos nos preços dos fretes marítimos. Os ataques começaram direcionados, mas estão se tornando mais abrangentes.

Entre as principais consequências, as tarifas dos contêineres transpacíficos aumentaram 56%, o que afeta vários setores. Além disso, o conflito pode arrasar 36% das exportações globais de café no primeiro trimestre de 2024.

A escalada repercute também nos preços do café robusta, com redução da arbitragem entre Nova York e Londres. Outro fator é que esse cenário poderá incentivar o aumento das exportações do Brasil e de Uganda.

WCI Taxa spot de contêineres ($/FEU)

Fonte: Bloomberg, WCI

● Perfil da demanda nos destinos

Com o atual déficit de robusta e incertezas no curto prazo, os destinos poderão se voltar cada vez mais para o arábica. Porém, o saldo global de café permanece deficitário no ciclo 23/24, com estoques reduzidos nos últimos anos. Nesse sentido, será necessário monitorar o comportamento da demanda.

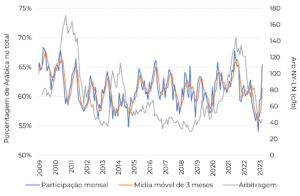

Porcentagem de Arábica no total das importações – UE (%) Arbitragem NY-LN (c/lb)

Fonte: ICE, Refinitiv, Eurostat

- Leia mais: Tendências de consumo do café e impactos no mercado da commodity

O que esperar do Brasil no mercado de café em 2024?

Tendo em vista as tendências apresentadas, o Brasil poderá desempenhar um papel significativo na oferta global. A safra 24/25 de café tem boas expectativas, após a produção ainda não ter voltado ao padrão tradicional de bienalidade positiva. Isso ocorreu devido à seca de 2020/2021 e à geada que limitou o potencial de 22/23 e 23/24.

No momento, os níveis de precipitação aumentaram, principalmente em janeiro. A seca marcou o fim de novembro até a terceira semana de dezembro. Mesmo assim, a melhora das chuvas não foi uniforme em todas as cidades produtoras.

Logo, uma boa safra de café em 24/25 no Brasil será fundamental para mudar o sentimento dos preços sustentados. Com a perspectiva de melhora das chuvas e otimismo no desenvolvimento do próximo ciclo, o país poderá ser protagonista nas exportações de café.

hEDGEpoint: inteligência de mercado para analisar todas as movimentações do mercado de café

Muitos fatores podem influenciar o mercado de café em 2024 e provocar volatilidade nos preços, como a geopolítica e o clima. Portanto, contar com instrumentos de hedge para gerenciar os riscos faz toda a diferença neste setor.

Na hEDGEpoint, aliamos inteligência de mercado a produtos de hedge sofisticados. Nosso time de profissionais conhece profundamente o mercado de café e acompanha todas as movimentações capazes de impactá-lo.

Nosso Webinar Outlook 2024 traz diversos apontamentos para o mercado de commodities em 2024. Assista gratuitamente agora! Aproveite e já se inscreva no hEDGEpoint HUB, a nossa plataforma educativa e que está com 30 dias grátis.

Receba o melhor conteúdo sobre gerenciamento de risco de commodities em sua caixa de entrada!

Quero me inscrever!