Panorama geral para commodities agrícolas e energéticas em 2024

Commodities em 2024: saiba quais fatores podem influenciar o mercado de commodities global, a partir da análise dos profissionais da hEDGEpoint. Leia aqui!

Todo início do ano, um assunto predomina: as perspectivas das commodities em 2024 no Brasil. Afinal, o país é um dos produtores mais importantes, contribuindo para a segurança alimentar em todo o planeta.

Sendo assim, torna-se essencial acompanhar as dinâmicas que podem afetar o setor. Entre elas, destacamos fatores relacionados à macroeconomia e geopolítica, pois apresentam riscos de provocar volatilidade no mercado de commodities a nível local e global.

Nesse sentido, o time de inteligência de mercado da hEDGEpoint analisou alguns pontos relevantes para o mercado de commodities em 2024, que foi apresentado no Webinar Outlook 2024.

Continue a leitura, saiba mais sobre o assunto e também descubra como assistir ao evento na íntegra!

Commodities em 2024: entenda quais aspectos acompanhar

Abaixo, confira os principais acontecimentos que os nossos profissionais apontaram para o setor agro acompanhar de perto neste ano.

1. Macroeconomia

Nos Estados Unidos, a previsão aponta para a convergência dos preços em direção à meta estipulada após um processo desinflacionário custoso. O cenário restritivo não resultou em recessão, o que permitirá ao Federal Reserve iniciar um corte nas taxas de juros neste ano.

Apesar das eleições, a resistência histórica do mercado norte-americano à volatilidade política pode se manter. Porém, os cortes de juros nos EUA podem ter um impacto limitado sobre os rendimentos dos títulos públicos americanos. Isso ocorre dado o alto déficit público e os riscos geopolíticos globais.

No caso da Europa, destaca-se a capacidade de controlar a inflação sem grande impacto na atividade econômica. Além disso, há a provável postura mais hawkish do ECB (frente o Fed) ao longo de 2024.

No Brasil, a economia surpreendeu positivamente em 2023, com um desempenho excepcional na balança comercial. Contudo, espera-se que o equilíbrio fiscal continue sendo um desafio em 2024.

Enquanto isso, na China, a relativa fraqueza da atividade econômica e as pressões deflacionárias persistentes merecem atenção. O país também sofre com a desvalorização da moeda devido às altas taxas de juros nas principais economias globais.

Leia também:

- Taxa de juros e variação cambial: entenda a relação e impactos

- Um ano de alta de juros – Revisão e Perspectivas

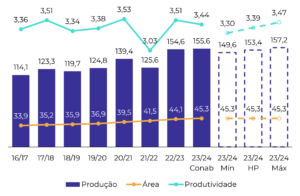

2. Mercado da soja

A soja é a principal commodity do agro brasileiro. Espera-se uma safra menor do que a prevista inicialmente no Brasil: a última estimativa da hEDGEpoint aponta uma produção de 154 milhões de toneladas. No começo da temporada, as projeções indicavam mais de 160 milhões de toneladas.

Soja Brasil – Produção (M ton)

Fonte: hEDGEpoint, Conab

No cenário internacional, os seguintes fatores compõem a perspectiva para o mercado da soja em 2024:

- Recuperação da safra argentina.

- Redução da produtividade nos Estados Unidos.

- Retração leve da demanda chinesa.

O clima será outro fator chave para os produtores de soja no Brasil. Portanto, poderá afetar a oferta e demanda do país.

3. Mercado do milho

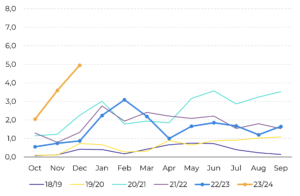

Assim como a soja, o milho apresenta balanços globais mais confortáveis. É fundamental monitorar a demanda chinesa da commodity, que vem em queda na safra 2023/24.

Milho China – Importações (M ton)

Fonte: Alfândega da China

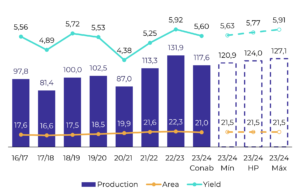

Devido às adversidades do clima, o Brasil deve produzir 117 milhões de toneladas no ciclo atual. Esse número contraria as expectativas iniciais, que apontavam até 133 milhões de toneladas.

Milho Brasil – Produção (M ton)

Fonte: hEDGEpoint, Conab

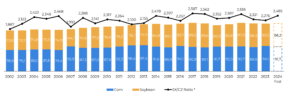

Nos Estados Unidos, o cereal ganhou área em detrimento da soja nos últimos anos. Mas, as intenções de plantio para a nova safra norte-americana ainda são incertas e devem ser divulgadas em breve. Devemos acompanhar esse cenário, pois a competitividade do país apresenta chance de alterar os preços brasileiros no mercado externo.

Área Plantada com Milho e Soja nos EUA vs Razão Soja Novembro/Milho Dezembro (M ac)

Fonte: USDA, hEDGEpoint

4. Mercado do trigo

A relação estoque/uso mundial do trigo é a mais apertada desde 13/14. Praticamente todos os principais países produtores apresentaram safras menores em relação ao ano anterior.

A oferta significativa da Rússia e o cenário de altas taxas de juros influenciam uma tendência baixista no mercado de trigo, possível de persistir em 2024. Antecipa-se uma grande safra de inverno russa, com a produção total superando 90 milhões de toneladas.

Enquanto a Ucrânia prevê uma safra um pouco acima de 20 milhões de toneladas, nos Estados Unidos, o risco de winterkill pode impactar a safra, mas as condições, em geral, seguem favoráveis.

Portanto, o mercado brasileiro de trigo deve acompanhar os desdobramentos globais da produção, com atenção ao clima local e mundial. Se o clima for favorável ao desenvolvimento das safras, deve-se observar uma continuação da tendência baixista nos preços. Entretanto, o clima adverso pode induzir a uma mudança na tendência atual.

Estoques finais mundiais de trigo e estoque/uso (M mt)

Fonte: USDA

5. Açúcar

Atualmente, o mercado global do açúcar está em um equilíbrio delicado. Logo, quaisquer alterações na oferta ou demanda podem disparar os preços.

Considerando-se um clima mais seco para os próximos meses, o Centro Sul do Brasil deve moer a maior parte da sua disponibilidade de cana. A expectativa é de produção recorde de açúcar: 42,4 milhões de toneladas. Desse número, 33,5 milhões de toneladas devem ser exportadas.

No Brasil, a boa produção esperada pode ser capaz de resolver o déficit dos fluxos comerciais por conta própria e manter a força de baixa. Caso o clima continue favorável, podemos ver a mesma faixa de negociação por um tempo.

Já o Hemisfério Norte apresenta quebra na produção, com a Índia fora do mercado. A Tailândia está mais uma vez com menor disponibilidade devido ao clima adverso. A partir do terceiro trimestre do ano, o surgimento do La Niña merece atenção, já que pode ser crucial para a recuperação na região.

6. Café

No mercado de café, a redução potencial da produção brasileira tanto de arábica quanto de conilon poderá puxar os preços para cima. Além disso, o conflito no Mar Vermelho atrasa embarques da mercadoria.

Os estoques também estão historicamente baixos, com déficit de café robusta, que fortalece a tendência de alta nos preços. O Vietnã, principal país produtor, apresentou menor produção devido à redução da área e ao clima irregular.

Entretanto, a demanda aumentou durante o mesmo período. No contexto atual, o Vietnã é capaz de fornecer a menor parcela de robusta para atender à demanda do mercado em mais de 16 anos.

Como possíveis pontos de baixa de preços do café, existem preocupações em relação à safra 25/26 devido à possível formação do La Niña no começo do segundo semestre.

7. Mercado de energia

O conhecimento das perspectivas do mercado de energia é de extrema importância para o setor agro, pois a agricultura depende de recursos energéticos. Compreender as tendências deste mercado permite que os profissionais do agronegócio tomem decisões mais bem informadas.

Nesse sentido, o primeiro ponto de destaque é o fato de que a produção de energia vem crescendo, mas a demanda não acompanha seu ritmo. Os países não pertencentes à OPEP+ contribuem cada vez mais para o aumento do suprimento energético. Portanto, há riscos baixistas razoáveis para o futuro.

Outro aspecto relevante diz respeito à China, país que deve impulsionar a demanda por petróleo em 2024. Contudo, espera-se que o menor crescimento econômico da nação chinesa limite essa expansão, bem como o investimento em combustíveis não fósseis.

O conflito entre Israel e Hamas introduziu uma volatilidade significativa no mercado, com mais navios evitando a rota do Mar Vermelho, o que tem alimentado sentimento altista, principalmente para o mercado energético europeu. O Brasil precisa acompanhar de perto as repercussões.

Balanço mundial de petróleo bruto e combustíveis líquidos (milhões de bpd)

Fonte: EIA

Embora o mercado do petróleo enfrente desafios, a Opep+ deve continuar como um agente ativo na defesa da estabilização dos preços.

hEDGEpoint HUB: inscreva-se e acesse ao nosso Webinar exclusivo

Como você percebeu, inúmeros fatores podem gerar volatilidade na produção do agro brasileiro em 2024. O mercado de commodities requer uma análise contínua e aprofundada, a fim de que toda a cadeia possa prever as tendências e se proteger dos riscos.

Para isso, faz toda a diferença contar com o hEDGEpoint HUB. Em nossa plataforma educativa, você confere as análises completas do time de inteligência de mercado da hEDGEpoint.

Inscreva-se agora no hEDGEpoint HUB e assista gratuitamente ao nosso Webinar Outlook 2024. Você também ganha 30 dias grátis na nossa plataforma. Obtenha insights exclusivos e esteja um passo à frente.

Acesse e saiba como podemos atuar no seu negócio!

Receba o melhor conteúdo sobre gerenciamento de risco de commodities em sua caixa de entrada!

Quero me inscrever!