Glossário financeiro: conheça os termos utilizados no mercado

É muito comum que cada mercado utilize termos próprios da área. No financeiro, por exemplo, existem palavras e expressões características que só quem usa cotidianamente entende. Por isso, nada melhor que um glossário financeiro para explicar.

Se você já tentou se informar mais sobre mercado financeiro e sentiu dificuldades em entender, você não está sozinho. O conteúdo especializado pode soar grego para quem não está acostumado.

A hEDGEpoint elaborou um glossário contendo os principais termos do mercado financeiro e do agro para você ficar por dentro das expressões mais utilizadas e consultar sempre que precisar.

A

Acompanhamento de Safra: Monitoramento da evolução da safra, que pode incluir ritmo do plantio, desenvolvimento das lavouras, índices de produtividade e comercialização.

Adiantamento: Negociação na qual é adiantado ao produtor uma parte do financiamento sem que haja fixação imediata de preço futuro e da taxa de câmbio. No entanto, é estabelecido um prazo, no qual o vendedor opta em escolher quando fixar.

Altista: Expectativa de que as cotações continuem se valorizando em um horizonte de tempo. Muito usado o termo em inglês, bullish.

ANEC: Associação Nacional dos Exportadores de Cereais. Formada entre empresas privadas em 1965, tem o propósito de promover o desenvolvimento das atividades relacionadas aos grãos e cereais, bem como defender os interesses de seus associados perante autoridades públicas e privadas.

Ano fiscal: Período de janeiro a dezembro, no qual a empresa apura os resultados contábeis.

Ano safra: Período que compreende o início do plantio e o término da colheita. Quando nos referimos à safra 23/24, por exemplo, significa que ela foi plantada em 2023 e colhida em 2024.

Arbitragem: É uma operação que busca ganhos quando os preços de um determinado ativo estão fora de sintonia com o mesmo ativo em outro mercado. Desta forma, o investidor pode se posicionar comprando em um mercado e vendendo no outro.

Arco Norte: Termo utilizado para referenciar um conjunto de portos localizados no norte do Brasil, constituído principalmente por: Itacoatiara (AM), Santarém (PA), Vila do Conde (PA) e Itaqui (MA).

Ask: O termo “Ask” representa o nível de preço pelo qual um participante do mercado está disposto a vender um ativo. Oposto, ver “bid”.

Assignment: Termo utilizado para a transferência de direitos, titularidade e interesses sobre a mercadoria que será embarcada.

ATF: Do inglês “Advanced to Farmer” que significa adiantamento de crédito ao produtor (custeio).

Averbação: É o ato por meio do qual se inclui, de forma permanente, uma modificação, alteração ou anotação no conteúdo de um documento, como registros e títulos armazenados em cartório.

B

BACEN: Banco Central do Brasil.

Back-to-back: Operação de compra e venda casadas em que ambas as operações são conectadas e co-dependentes.

Baixista: Expectativa de que as cotações continuem se desvalorizando em um horizonte de tempo. Muito usado o termo em inglês, bearish.

Barter: Sinônimo de troca. É o termo utilizado no agronegócio para caracterizar a troca de produtos e insumos (fertilizantes, corretivos, defensivos e sementes) por grãos (soja e milho). Normalmente ocorre entre o fornecedor dos insumos e produtor.

Basis Point (BPS): Refere-se a uma unidade de medida comum para as taxas de juros ou contratos futuros de juros. Um basis point é igual a 1/100 de 1%, ou seja 0,01% (0,0001), e é usado para indicar a variação percentual de uma taxa de juros. A relação entre pontos percentuais e basis points pode ser resumida desta forma: variação de 1% = 100 basis points e 0,01% = 1 basis point.

Bid: O termo “Bid” representa um nível de preço pelo qual um participante do mercado está disposto a pagar por um ativo. Oposto, ver “ask”.

Biodiesel: Combustível feito a partir de óleos vegetais (óleo de soja, óleo de palma) ou animais (sebo bovino) que é misturado ao diesel.

Bolsa de Mercados Futuros: Mercado organizado para negociação de contratos (de futuros e opções) em que se estabelece um compromisso entre o comprador e o vendedor (venda ou compra) em uma data futura e de determinado ativo (ex.: commodity e moeda estrangeira) a um preço predefinido. Exemplo: B3 no Brasil e CBOT em Chicago, EUA.

Bolsa de Valores (Ações): Mercado organizado onde se realiza compra e venda de títulos e valores imobiliários de forma transparente, em mercado livre e aberto, fiscalizado pelos membros da Comissão de Valores Mobiliários.

Break Fund Cost: Custo pela quebra de algum financiamento.

Bushel: Unidade de medida norte-americana para grãos – volume em um “cesto”. 1 bushel de soja ou trigo equivale a 27,2kg. 1 bushel de milho equivale a 25,4kg.

C

Cabotagem: É o termo utilizado para a navegação entre portos marítimos de um mesmo país em águas costeiras.

Calado: Distância entre a superfície da água e a parte mais baixa do barco/navio.

Carry In: Termo utilizado para se referir ao estoque de entrada no ano, estoque de passagem.

Carry trade: Nos mercados de câmbio, é quando os investidores tomam capital emprestado em um país, a determinada taxa de juros, e aplicam em outra moeda com juros mais elevados, ganhando com este diferencial de juros.

Carry Out: Termo utilizado para se referir ao estoque de saída no ano, estoque de passagem.

Cash: No mercado de commodities, se refere ao produto físico.

Cash Collateral: Garantia em reais vinculada à uma operação de empréstimo com alguma entidade financeira.

CBOT: Chicago Board of Trade (Bolsa de Negociações em Chicago), também conhecida como Bolsa de Mercados Futuros de Chicago.

Certificação Kosher: Documento emitido para atestar que os produtos fabricados por uma determinada empresa obedecem às normas específicas que regem a dieta judaica ortodoxa. Assim, um rabino visita todas as instalações da fábrica, avaliando se a forma como o produto é fabricado atende às exigências da cultura. Depois de aprovado, o certificado tem validade de um ano, sendo renovado mediante nova visita do rabino.

CIF: Termo que significa Cost, Insurance and Freight (Custos, Seguro e Frete). Refere-se à responsabilidade do fornecedor em entregar o produto, assumindo todos os custos e riscos com a entrega da mercadoria.

Cobertura Soja: Conjunto de indicadores que permitem o acompanhamento volumétrico do planejamento da empresa, mensurando até qual mês há volume de soja suficiente para o processamento da fábrica, por exemplo.

Cobertura de Soja com Preço Fixo: Dado o programa de consumo de soja para determinado período e considerando o volume de soja já contratado com preço fixo, é estabelecida a data até quando terá soja precificada suficiente para atender o uso.

Cobertura de Soja Física: Dado o programa de consumo de soja para determinado período e considerando o volume de soja já contratado (fixo e a fixar) é estabelecida a data até quando terá soja suficiente para atender o uso.

Commodity: Produtos com pouca ou nenhuma diferenciação e que, por seguirem um padrão, são negociados através de Bolsas Internacionais, cujos preços são determinados por relação de oferta e demanda.

Complexo Soja: Conjunto de produtos compostos por Soja, Farelo e Óleo.

Compra a Fixar: No momento da compra da soja, o comprador e o vendedor apenas acordam o volume a ser entregue, deixando o preço em aberto para futura fixação.

Compra Balcão: É a fixação da soja ou do milho já entregue na empresa que até então estava sem contrato.

Compra Disponível: É a compra de soja já colhida e disponível no mercado.

Compra Pré-Fixada: É a compra da soja ou do milho realizada com volume e preço definido antecipadamente, com data de entrega futura.

CONAB: Companhia Nacional de Abastecimento. Órgão do governo brasileiro que realiza estudos e estatísticas dos preços, assim como os levantamentos de custos de produção da agropecuária, a expectativa de plantio e de colheita de grãos, além do volume e localização de estoques públicos e privados de diversos produtos.

Contrato a termo: Aquele em que as partes assumem compromisso de compra e venda de uma mercadoria cuja quantidade, qualidade, preço e prazos são pré-determinados.

Contrato de Adiantamento: Quando a empresa compradora adianta dinheiro ou insumos para o produtor em troca de parte de sua produção.

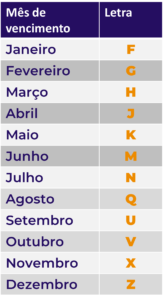

Contrato futuro: Semelhante ao contrato a termo, o contrato futuro é negociado em Bolsas de Mercados Futuros e tem como principal diferença a liquidação de seus compromissos. Enquanto no mercado a termo os desembolsos ocorrem somente no vencimento do contrato, no mercado futuro os compromissos são ajustados diariamente. Refere-se a cada contrato pelo seu mês, tendo cada mês uma letra de referência.

Copom: Comitê de Política Monetária do BACEN. Tem como objetivo estabelecer as diretrizes da política monetária no Brasil e definir a taxa de juros Selic em suas reuniões periódicas.

CPR: Cédula de Produto Rural. Garante ao produtor brasileiro a antecipação de receita de sua produção (a ser semeada) regulamentado pelo governo e que pode ser avalizado pelo sistema bancário.

CRB: Índice criado em 1957 pela Agência de Pesquisa de Commodities (CRB). Outra referência importante no mercado é o BCOM – Índice de Commodities da Bloomberg.

Custo de Armazenagem: Custo fixo e variável para a operação de um armazém de grãos (soja, milho, sorgo, etc).

Custo de Carrego da Soja: Custo de carregar o estoque de soja de um mês para o outro.

Custo de Produção: Considera os custos operacionais, insumos, administrativos e pós-colheita do cultivo de determinada cultura.

Custo Logístico: Custo para transportar produtos entre origem e destino nos diferentes modais que compõem a rota (ferrovia, rodovia e hidrovia).

D

Debt/Equity: Importante indicador de risco financeiro do negócio, mensura a relação entre as dívidas que a empresa possui com bancos e outras instituições financeiras com os recursos aplicados pelos investidores.

Default: Não cumprimento de contrato ou obrigação.

Demurrage: Sobreestadia. Para operações FOB, é a multa determinada em contrato a ser paga pelo embarcador, quando este demora mais do que o acordado para embarque da carga no navio. Em operações CIF, a multa é cobrada do comprador.

DERAL: Departamento de Economia Rural do Paraná. Entidade responsável por acompanhar os dados agropecuários do estado do Paraná no Brasil e formular políticas agrícolas.

Derivativos: São contratos que derivam a maior parte de seu valor de um ativo subjacente, taxa de referência ou índice.

Despatch: Para operações FOB, é a multa determinada em contrato a ser paga pelo afretador do navio ao embarcador, por este ter carregado em menos tempo do que o garantido em contrato. Já em operações CIF, a multa é cobrada do embarcador.

Dovish: Expressão do mercado financeiro que deriva de Dove (pássaro em inglês) para se referir a cenários, posturas e posições de juros mais baixos, política monetária mais acomodatícia, mais estímulos financeiros e menos austeridade.

E

EBIT: [EBIT = EBITDA – Depreciação]. É o lucro que as empresas atingem em um determinado período de tempo (normalmente um ano) antes de descontar as despesas financeiras (juros devidos para bancos e instituições financeiras, por exemplo) e o imposto de renda. É o resultado do negócio que estará disponível para as instituições financeiras, o governo e os donos do negócio.

EBITDA: É o lucro que as empresas atingem em um determinado período de tempo (normalmente um ano) antes de descontar as despesas financeiras (juros devidos para bancos e instituições financeiras, por exemplo), o imposto de renda e a depreciação (uso das máquinas no processamento de seus produtos, por exemplo). É o resultado do negócio que estará disponível para a empresa comprar novos ativos fixos (máquinas e equipamentos, plantas fabris, etc.), “partilhar” com as instituições financeiras em decorrência dos empréstimos obtidos e com o governo por meio do imposto de renda.

El Niño: O El Niño mais forte manifestou-se nos anos de 1982/1983, quando as temperaturas da água do Oceano Pacífico chegaram a ficar sete graus acima do normal, com enchentes nos estados da região Sul e seca na região Nordeste do Brasil.

Ensacado: Produto ou mercadoria acondicionado em sacarias (50 ou 60 kg) para armazenagem.

Entressafra: Período compreendido entre a colheita de uma safra e o plantio da próxima.

Esmagamento: Processamento industrial da soja para a produção de farelo e óleo. Também conhecido pelo termo em inglês “crush”.

Esteira de Carregamento: Equipamento por onde os produtos (soja, milho, etc) são transportados para armazenamento no silo ou carregamento de navio.

EVA: É o aumento, em termos percentuais e em valores na riqueza da empresa, representada pelos seus bens e direitos. Esse indicador demonstra se a empresa tem capacidade de atrair investidores dispostos a continuar suas atividades de geração de emprego e distribuição de renda.

F

FDA: A FDA (Food and Drug Administration ou Administração de Comidas e Remédios) é o órgão governamental dos Estados Unidos responsável pela proteção da saúde pública do país, desempenhando um papel similar ao da Anvisa no Brasil.

FED: Federal Reserve (Banco Central dos Estados Unidos). É responsável por operar o sistema nacional de pagamentos, distribuir a moeda norte-americana, supervisionar e regulamentar o sistema bancário.

Fee: Variáveis dentro de um frame que já estão predefinidas, entendido como o custo do frame.

Fixação: Fixar é definir preço para um contrato.

Flat Price: É uma expressão utilizada no mercado de commodities referente ao preço calculado no porto através da soma da cotação do contrato de soja na CBOT + prêmio porto + spread porto.

FOB: Significa Free on Board “Livre a bordo”. O termo original se refere à responsabilidade do comprador em movimentar o produto até o navio, assumindo todos os riscos e custos com o transporte da mercadoria.

Fob Market: Mercado de referência para mercadorias no porto.

Fobbings: É o custo operacional de transbordo do armazém portuário para o navio.

FOMC: O Federal Open Market Committe (Fomc), também conhecido como Comitê Federal de Mercado Aberto, é o braço do Banco Central dos EUA para determinar as ações da política monetária norte-americana.

Frame: Esqueleto de uma operação de compra e venda que compreende a obrigação de ambas as partes (compradora e vendedora) onde determinadas variáveis são definidas (como por exemplo volume, mês liquidação) e outras são deixadas em aberto para futuro acordo (como por exemplo o preço).

Frete Rodoviário: É o preço pago pelo uso do transporte rodoviário, que varia basicamente conforme a carga, volume, distância e condições da rota a ser percorrida.

Funding: É a fonte de recursos. A empresa converte um débito de curto prazo em outro de longo prazo com a emissão de novos títulos ou vice-versa.

G

Granel: Carga em grande volume que não está ensacada nem encaixotada, geralmente aplicada a grãos, como soja, milho, sorgo.

H

Hawkish: Oposto de Dovish. É uma expressão do mercado financeiro que deriva de hawk (falcão em inglês) quando se refere a alta de juros, mais austeridade e aperto monetário.

Hedge: Operação utilizada para proteção contra oscilações de preços. Pode ser feita através da negociação de derivativos agrícolas e/ou financeiros em bolsas de mercados futuros ou de negociações físicas.

I

Incoterms: Do inglês “Internacional Commercial Terms” ou Termos Comerciais Internacionais. Refere-se aos termos relativos de contratos de venda e compra no comércio internacional (exportação e importação). A modalidade FOB e CIF são exemplos de Incoterms.

Índice de Liquidez Corrente: Indicador financeiro que mede a capacidade da empresa de pagar suas dívidas que vencerão nos próximos 12 meses utilizando seus próprios recursos, sem depender de empréstimos ou de financiamentos.

Índice de Liquidez Seca: Índice que mede a capacidade da empresa de pagar suas dívidas que vencerão nos próximos 12 meses utilizando seus próprios recursos, sem depender de empréstimos ou de financiamentos e sem ter que vender seus estoques para que esses pagamentos aconteçam. Nesse caso a empresa consegue pagar as dívidas e ainda ficar com os estoques.

Inflação: A taxa de inflação é o aumento persistente e generalizado no nível de preços. Ou seja, é a média do crescimento dos preços de um conjunto de bens e serviços em um determinado período.

Internal Basis: Formado pelos custos como quebra, fobbings, financeiros e margem a partir do fluxo do produto do interior ao porto de liquidação.

Invoice: Cobrança de uma transação internacional, contendo detalhes de operação e de preço.

L

La Niña: É um fenômeno meteorológico que se caracteriza por ser o oposto do El Niño, ou seja, é o esfriamento das águas do Oceano Pacífico Equatorial.

Letra de Crédito do Agronegócio (LCA): É um título de crédito nominativo (renda fixa), que é uma promessa de pagamento em dinheiro, emitido exclusivamente por instituições financeiras. A emissão da letra é dependente da existência e disponibilidade no banco de direitos e créditos relacionados com a produção agrícola, comercialização, beneficiamento ou industrialização de produtos ou insumos agropecuários ou máquinas e implementos utilizados na atividade agropecuária.

Liabilities: Do inglês, significa passivo. O termo é utilizado para sinalizar quando a empresa possui alguma pendência financeira com outra instituição.

Line-up: Do inglês, significa fila de navios. Informa a posição dos navios nos portos além de trazer informações como o volume, destino, embarcador, data de chegada e saída.

Loading Guarantee: Garantia de volume mínimo por determinado tempo em carregamento a contar a partir da chegada do navio no porto. Quando ultrapassado gera custos e multas (demurrage), porém quando executado mais rapidamente do que o mínimo gera benefícios econômicos.

Long: Do inglês “longo”, que significa uma posição comprada em expectativa de um aumento de preços para posterior venda.

M

MAPA: Ministério da Agricultura, Pecuária e Abastecimento. Responsável pela gestão das políticas públicas de estímulo à agropecuária, pelo fomento do agronegócio e pela regulação e normatização de serviços vinculados ao setor.

Margem Bruta / Gross Margin: Indicador que sinaliza a rentabilidade do negócio, ou seja, calcula o percentual de lucro em relação às vendas.

Mark-to-Market (MTM): Marcação de estoques a preços de mercado.

Mercado em Carry: Quando o preço de determinada commodity no futuro é maior do que o preço spot.

Mercado Invertido: Quando o preço spot de determinada commodity é maior do que o preço futuro.

MINAGRI: Ministério da Agricultura, Pecuária e Pesca da Argentina.

Moega: Área ou conjunto de equipamentos onde a soja é descarregada do caminhão.

MTM: Abreviatura para Milhões de Toneladas.

N

NOPAT: É o lucro que as empresas atingem em um determinado período de tempo (normalmente um ano) antes de descontar as despesas financeiras (juros devidos para bancos e instituições financeiras, por exemplo) porém depois de descontar o imposto de renda. É o resultado do negócio que estará disponível para as instituições financeiras e para os donos do negócio.

O

O&D: Oferta & Demanda também conhecido por S&D (Supply & Demand). Se refere ao balanço entre disponibilidade (estoque inicial + produção + importação) e uso (consumo doméstico + exportação).

OBZ: Orçamento base zero. É uma ferramenta estratégica utilizada por empresas na elaboração do planejamento orçamentário para um determinado período, visando melhor distribuição de gastos e despesas. Durante seu processo de revisão, são analisadas premissas relacionadas à função de cada receita, despesas, custos ou investimento, levando em consideração os planos e necessidades estratégicas da empresa.

Oil Share: É a participação em % da receita do óleo de soja em comparação com a receita total do esmagamento (farelo + óleo).

OPEP: Organização dos Países Exportadores de Petróleo (OPEP ou OPEC, inglês) é uma organização internacional criada em 1960, na Conferência de Bagdá, pelos países membros – Irã, Iraque, Kuwait, Arábia Saudita e Venezuela.

Originação: Área Comercial da Algar Agro, responsável pela compra de grãos.

Originação também é a operação física de compra de grãos.

P

P&L (Profit & Loss): Cálculo de resultado de lucros e prejuízos.

Padrão de Classificação ANEC: Padrão de classificação de soja para exportação definido pela ANEC, sendo 14% de umidade, 1% de impurezas e 8% de avariados.

Paper Market: Mercado de Papel Paranaguá.

Paper/Papel: Em referência ao contrato padrão (ANEC) de negociação de Paranaguá (porto de referência de mercado de soja no Brasil).

Paridade Exportação: Internalização dos preços de um produto destinado à exportação, pois equipara as cotações internacionais às regiões brasileiras produtoras. Assim, o custo de exportação de determinada região é calculado através do preço do contrato futuro (multiplicado pelo câmbio) e dos custos de escoamento interno, (despesas portuárias, impostos, frete).

PDD: Perdas com devedores duvidosos ou, mais especificamente, PECLD – Perdas estimadas com créditos de liquidação duvidosa. É o montante de contas a receber, oriundo do faturamento da empresa sobre o qual existem dúvidas quanto ao seu recebimento.

Performance: Desempenho. Do inglês “to perform”, que significa realizar/executar. Modo como a empresa/associado desempenha suas funções buscando alto desempenho (mais com menos).

PGUA: Sigla de mercado para o Porto de Paranaguá. Fala-se “Paguá”.

Plantio: Fase em que se inicia as atividades de determinada cultura no campo.

Plugado: Termo utilizado quando o porto, terminal ou fábrica atingiu sua capacidade máxima de estoque de algum produto.

Porão de Navio: Compartimento destinado ao transporte de cargas a granel.

PPE: É utilizado em dois contextos distintos:

PPE no Planejamento Estratégico – Priorização de Projetos Estratégicos: Trata-se de uma metodologia para avaliação, priorização e aprovação dos novos investimentos de cada empresa.

PPE na Tesouraria – Pré-Pagamento de Exportação: Modalidade de contratação de recursos junto às instituições financeiras atrelado ao compromisso de exportação. Empresas exportadoras antecipam recursos para financiar todo ciclo referente à exportação de suas mercadorias, o que inclui produção, armazenagem e comercialização, por exemplo, sempre antes do embarque.

Preço a Fixar: Contrato que estabelece o prazo, o produto, a quantidade, mas não o preço.

Preço Chicago (CBOT): Último preço realizado entre comprador e vendedor de um contrato futuro na bolsa de Chicago.

Preço de Compra de Grãos: Preço para compra de grãos calculado pela área de Gestão de Riscos considerando os seguintes componentes: cotação Chicago, dólar, prêmio, spread porto, custos logísticos (fretes rodoviário, ferroviário e fobbings), de armazenagem, quebras, entre outros, bem como datas de entrega/pagamento.

Preço Fixo: Fixação de preço para um contrato que estabelece o prazo de entrega, o produto e a quantidade (soja ou milho).

Pré-Fixação: Fixação de preço em um contrato sem preço (a fixar). Ou ainda, é quando o produtor opta por fixar apenas alguns dos componentes do preço, como CBOT e Prêmio, deixando os demais para um outro momento.

Pregão Eletrônico: Sessão eletrônica onde ocorrem as negociações na Bolsa entre os operadores das corretoras através de sistema específico.

Pregão Viva-Voz: Sessão presencial onde ocorrem as negociações na Bolsa entre os operadores das corretoras no piso (pit).

Prêmio/Basis: Também conhecido por Basis. O prêmio é a diferença entre o preço da commodity cotada na bolsa de referência e o preço no porto. Este valor pode ser positivo (ágio) ou negativo (deságio), conforme a oferta e demanda, câmbio entre outros fatores.

Produtividade: Volume produzido por hectare (kg ou sacas).

Programa de Consumo: Para a soja, o planejamento de consumo para determinado período abrange esmagamento em Uberlândia e em Porto Franco, exportação e vendas no mercado interno. Para o milho, compreende as exportações.

Q

Quebra de Safra: Diferença entre o volume de soja estimado durante o plantio versus produção final obtida.

Quebra Logística: Perdas de volume no transporte entre origem e destino.

R

Rally de Preço: É o aumento brusco na cotação de um ativo financeiro ou commodity em determinado período.

Rating: É a classificação feita por agências especializadas para determinar o grau de risco de investimento em determinado país ou empresa.

Recessão: Termo utilizado para designar a contração econômica de um país por um certo período de tempo. Costumeiramente, considera-se um país em recessão quando o PIB permanece negativo por dois trimestres consecutivos.

Região de Compra: Área de atuação de cada filial para a originação de grãos.

Retail mid and small: Varejo médio e pequeno. Segmentação pode ser feita por volume comercializado, receita ou até mesmo número de check-outs (pagamentos).

Retrofit: Processo de modernização de algum equipamento/estrutura considerado ultrapassado ou fora de norma.

ROIC: Índice que calcula o percentual de retorno sobre capital investido.

S

S&OP: Do Inglês “Sales and Operations Planning” ou Vendas e Planejamento das Operações. É um processo que trata do planejamento integrado entre as diversas áreas da companhia, buscando sempre o alinhamento do plano comercial, logístico e industrial, através de reuniões periódicas entre as áreas envolvidas.

Safrinha (Safra de Inverno): Segunda safra de milho no Brasil, a qual é plantada após a colheita da safra de verão. Atualmente outras culturas também têm adotado esta prática.

Secagem: Operação que consiste na retirada da umidade do grão, como a soja ou milho, evitando a fermentação e consequente perda de qualidade da matéria-prima.

SELIC: A SELIC ou taxa SELIC (Sistema Especial de Liquidação e Custódia) são os juros médios que o Governo Brasileiro paga por empréstimos tomados pelos bancos. O indicador é um instrumento de controle da inflação. Quando a Selic aumenta, mais caro fica o crédito que os bancos oferecem aos consumidores e menos dinheiro terá em circulação no mercado, reduzindo a pressão sobre a inflação.

Shiploader: Equipamento para carregamento da soja a granel no porão do navio.

Shipper: Embarcador. Aquele que é responsável pelo embarque da mercadoria no navio.

Short: Do inglês “curto”, que significa uma posição vendida em expectativa de queda de preços para posterior recompra.

Soja verde: Soja comprada com preço fixo antecipadamente (no ano anterior a safra).

Spot: Faz referência à posição com vencimento mais próximo em negociação (Bolsa, prêmio etc.). No caso do dólar, faz referência à negociação à vista.

Spread Porto: Diferencial competitivo entre os portos, tendo o papel Paranaguá/PR como balizador.

Swap: Acordo para duas partes trocarem o risco de uma posição ativa (credora) ou passiva (devedora), em data futura, conforme critérios preestabelecidos, sendo comum com posições envolvendo taxas de juros, moedas e commodities.

T

Take or Pay: Cláusula contratual que exige o pagamento da totalidade do contrato, caso este não seja cumprido. No caso Agro, esta modalidade é comum na contratação de cotas ferroviárias ou mesmo de armazenagem. Caso o volume total não seja operado, o contrato exige pagamento de sua totalidade mesmo sem utilização do serviço.

TEGRAM: Abreviatura do Terminal de Grãos do Maranhão, no porto de Itaqui.

Top-Off: Termo utilizado quando o mesmo navio realiza embarques em locais e embarcadores diferentes.

Trade Desk: Mesa de Negociação. Algumas das responsabilidades desta área são: realizar a proteção do preço pago pelo grão e de venda de farelo e óleo na Bolsa de Chicago (hedge), gerenciar o programa de exportação (barcos de soja e de farelo) e operar no mercado de Prêmio (também conhecido como mercado de papéis).

Treasuries: Títulos do governo federal dos Estados Unidos.

TUP: Terminal de Uso Privativo. São empreendimentos cuja exploração das atividades portuárias ocorrem sob o regime da iniciativa privada.

U

USD: Dólar. Moeda norte-americana.

USDA (WASDE): Departamento de Agricultura dos EUA.

V

Veranico: É um fenômeno meteorológico que ocorre nas regiões meridionais do Brasil e que provoca calor mais forte que o normal para a época do ano.

Volume Comprometido/Comercializado: Volume comercializado de soja pelos produtores junto às tradings/processadoras.

Volume de soja recebido após descontos: No momento que recebemos um lote de soja ele é avaliado e enquadrado no padrão de classificação da ANEC (14|1|8), sendo 14% de umidade, 1% de impurezas e 8% de avariados. O que vier diferente destes limites é descontado do volume bruto, conforme tabela estabelecida pela empresa, chegando ao Volume Após Descontos.

W

WACC: É o custo médio em percentual dos recursos (dinheiro) que a empresa utiliza para financiar seus bens e direitos.

Washout: Recompra de uma posição com o propósito de liquidar a operação.

Weather Market: Mercado Climático compreende o período no qual o clima pode ter forte influência na produção agrícola, trazendo volatilidade para os preços em Chicago.

Aprenda muito mais sobre o mercado com a hEDGEpoint Academy

A hEDGEpoint Global Markets é uma provedora de soluções para gerenciamento de riscos que alia o conhecimento no mercado agro com o financeiro para oferecer melhores resultados por meio de tecnologias e consultoria customizada, visando a melhor experiência possível em operações de futuros.

hEDGEpoint Academy é o braço educativo da hEDGEpoint, que disponibiliza aulas online que vão desde os fundamentos econômicos e de mercado até os módulos mais especializados em hedge, principal foco do trabalho da empresa.

O diferencial dos cursos da hEDGEpoint Academy são os módulos focados no mercado de commodities específicas. Isso proporciona o entendimento na prática, com exemplos da vivência cotidiana de quem trabalha em qualquer etapa da cadeia do agro.

As aulas são em português, pois tanto a linguagem quanto o conteúdo são focados no Brasil. Sendo assim, os exemplos são aplicados a culturas como café, soja, milho e trigo, com ensinamentos específicos sobre cada uma delas.

O curso é 100% online e pode ser acessado via celular, tablet ou computador, de qualquer lugar. Afinal, o objetivo é democratizar o acesso ao conhecimento sobre hedge, possibilitando autonomia no gerenciamento dos riscos financeiros e melhores negócios às pessoas que investem e se dedicam à área de commodities.

É possível personalizar a jornada de educação do usuário, selecionando os módulos que mais focam nas especificidades de acordo com o interesse de quem fará as aulas. Ou então, adquirir somente a parte teórica do curso ou apenas a prática. Há, ainda, a possibilidade de iniciar no nível de conhecimento desejado, do iniciante ao avançado.

Também pode ser adquirido por empresas, em pacotes personalizados, montados especialmente com as abordagens que interessam ao grupo de pessoas que receberá as aulas.

Para saber mais sobre as trilhas de cursos, acesse hEDGEpoint Academy.

Mercado futuro e mercado de opções: os benefícios e vantagens de cada um

O mundo financeiro permite a utilização de variadas técnicas e práticas de negociações. Entre elas, estão o mercado futuro e o mercado de opções. Ambos possuem suas vantagens, desde que usados da melhor maneira e quando apropriado.

O mercado de commodities é conhecido por ser volátil e oferecer grandes oportunidades para ganhos, mas também grandes riscos. Por esse motivo, muitos buscam alternativas para mitigar o risco e aproveitar as oportunidades deste mercado. É aí que entram os mercados futuro e de opções.

Esses dois tipos de operações estão entre os produtos oferecidos pela hEDGEpoint. Para a especialista em hedge, mercado futuro e de opções são algumas das ferramentas disponíveis. Nesse post, explicaremos mais sobre cada um.

O que são mercado futuro e mercado de opções?

Mercado futuro é um tipo de operação em que se pode negociar contratos de compra ou venda de ativos financeiros, como commodities, moedas, ações, índices etc, a um preço acordado hoje, para entrega ou pagamento em uma data determinada. O objetivo é fixar preços para os ativos e minimizar o risco de variações de preços.

Além disso, o mercado futuro também pode ser utilizado como uma forma de especular previsões de preço de uma commodity. Este mercado é amplamente utilizado em commodities como petróleo, gás natural e soja.

O mercado de opções é semelhante, mas oferece mais flexibilidade. Enquanto o mercado futuro obriga as partes a comprar ou vender uma commodity a um preço fixo em uma data futura, o mercado de opções oferece aos compradores o direito, mas não a obrigação, de comprar ou vender uma commodity a um preço fixo em uma data futura. Isso significa que o comprador de uma opção pode escolher se deseja ou não exercer o seu direito de compra ou venda.

O mercado de opções também oferece a oportunidade de obter lucros potenciais através da especulação sobre o preço futuro da commodity. Este mercado é amplamente utilizado em commodities como petróleo, gás natural, café, cacau e milho.

A principal diferença entre os dois é que, no mercado futuro, o contrato é feito entre as partes e o acordo está acertado. Sendo assim, as partes são obrigadas a comprar ou vender o ativo ao preço acordado. Já no mercado de opções, há a possibilidade de escolher exercer ou não o direito de comprar ou vender o ativo.

As opções são geralmente utilizadas como forma de proteção contra flutuações de preços indesejáveis, ou como uma forma de especulação. Por exemplo, se alguém acredita que o preço do petróleo vai subir, ele pode comprar uma opção de compra de petróleo a um preço fixo. Se o preço do petróleo realmente subir, ele pode exercer seu direito e comprar petróleo a um preço mais baixo do que o operado no mercado.

Quais são os benefícios em cada um desses mercados?

Cada mercado tem seus próprios benefícios. O mercado futuro permite aos envolvidos na transação minimizar o risco de variações de preços e garantir preços futuros para os ativos. O de opções oferece mais flexibilidade.

Ambos são alternativas úteis para quem busca proteção contra o risco e oportunidades no mercado de commodities. Cada um desses mercados pode ser aplicado em diferentes produtos, dependendo das necessidades e objetivos de cada um.

É importante notar que ambos os mercados exigem conhecimento e compreensão profundos da dinâmica do mercado de commodities, bem como de seus próprios riscos e oportunidades. Por esse motivo, é recomendável que sempre se busque aconselhamento profissional antes de fazer uso.

Como começar a trabalhar com mercado futuro e de opções?

Se você trabalha com commodities, sabe como este mercado é volátil. Em meio a tantas variações, é importante contar com um planejamento que ofereça segurança e mais previsibilidade para o futuro dos negócios.

Utilizar a estratégia de hedge é a melhor opção para quem trabalha na cadeia de commodities. Especialista na área, a hEDGEpoint oferece produtos de hedge, incluindo serviços relacionados a mercado futuro e de opções.

A hEDGEpoint une o conhecimento de especialistas em gestão de risco por meio de tecnologias e produtos personalizados para oferecer sempre a melhor experiência.

Entre em contato com um de nossos profisisonais para saber mais sobre como utilizar este instrumento a favor dos seus negócios.

Fale com um especialista da hEDGEpoint

Especialistas da hEDGEpoint avaliam 2022!

O ano de 2022 foi atípico para o mercado de commodities, assim como para tantos outros. Depois de dois anos tão afetados pela pandemia – 2020 e 2021 – o último ano foi aquele em que o Coronavírus passou a reduzir seu impacto nos negócios.

Porém, não podemos dizer que as coisas voltaram a se estabilizar, pois outros eventos exerceram grandes influências no mercado. Foi o caso da Guerra na Ucrânia, das questões políticas e período de eleições no Brasil e mudanças climáticas.

Nossos especialistas fizeram um balanço de como foi o ano de 2022 para cada commodity. Confira abaixo.

Energia, por Heitor Paiva

Volátil é a palavra que define o mercado de óleo e gás em 2022. O petróleo chegou a ser negociado por 140 dólares o barril, após a invasão russa. Já nos últimos meses, o preço foi a 75 dólares, em função de expectativas de uma recessão à frente.

A Guerra na Ucrânia teve papel fundamental nos acontecimentos do ano, pois com a redução de oferta, houve alta no preço do petróleo, gás e combustíveis. Para os produtores de óleo, os ganhos foram positivos. Para consumidores, nem tanto. Investidores do ramo nunca receberam dividendos tão largos – mesmo que ao custo do investimento da própria empresa em aumentar a sua capacidade de produção.

Para este ano, a expectativa (e temor) é de que possa haver uma recessão global. A alta de juros pelos bancos centrais tem feito com que traders e participantes do mercado esperem por uma retração no consumo de petróleo e derivados.

Outro fator que gera expectativa é a reabertura da China, que deve voltar à normalidade no segundo trimestre de 2023. Isso pode adicionar demanda por petróleo, derivados e gás natural.

Açúcar, por Lívea Coda

O mercado de açúcar encontrou suporte no aperto do mercado físico impulsionado pela quebra da safra brasileira em meados de 2021. A falta do maior fornecedor de açúcar bruto levou os principais participantes do Hemisfério Norte, Índia e Tailândia, a focar na produção desta qualidade. Além disso, com a Guerra na Ucrânia o preço do gás subiu, elevando o custo do refino na Europa, adicionando ainda mais suporte aos preços do açúcar, em especial do branco e, portanto, criou-se um suporte ao Prêmio do Branco. A recuperação parcial da safra brasileira de 22/23 (abr-mar) combinada ao aperto nos fluxos comerciais, que aumentou o diferencial pago por essa origem, trouxe mais lucro ao produtor brasileiro.

No mercado do etanol brasileiro, as principais alterações vieram das mudanças na tributação, que levou o etanol hidratado a perder competitividade tanto na bomba quanto contra o açúcar, resultando em mix de açúcar maior que o esperado inicialmente, quando o hidratado se encontrava no mesmo patamar de preços que o adoçante.

O clima também contribuiu para a manutenção da alta no açúcar no final do segundo semestre. Tanto secas quanto chuvas em excesso prejudicaram produtores de todo o mundo, principalmente do hemisfério norte. Para 2023, o clima tem se mostrado positivo para o desenvolvimento da próxima safra brasileira que se inicia em abril 2023, fortalecendo a expectativa de superávit para o balanço global em 22/23 (out-set).

Cbios, por Yuri Renni

Foi um ano de mudanças no mercado de Cbios com dois períodos bem-marcados. No primeiro semestre, houve uma antecipação da compra de créditos que costumavam se concentrar no final do ano, próximas à data de cumprimento da meta. Esse novo padrão gerou uma escalada nos preços do crédito, ultrapassando a marca de 200 reais.

O segundo semestre trouxe um fato novo: o adiamento da data de cumprimento da meta, definida por meio de decreto, o que gerou incertezas e causou uma queda acentuada nas transações e no valor negociado.

O fator político no Brasil causou instabilidade. A revisão do Renovabio também trouxe insegurança ao programa, o que é preocupante, pois afasta novos investimentos no setor de biocombustíveis, necessários para o atingimento das metas do programa no médio e longo prazo.

O mercado de Cbios fechou o ano de 2022 de forma atípica, também pelo adiamento da data de cumprimento da meta. Houve uma baixa aposentadoria de créditos e baixa negociação no mês de dezembro, uma vez que a data de cumprimento da meta de 2022 foi adiada, do último dia do ano para 30 de setembro de 2023.

Trigo e algodão, por David Silbiger

A Guerra na Ucrânia foi de longe o maior fator de influência no mercado do trigo, pois impactou diretamente dois países que são grandes produtores e exportadores da commodity.

A Argentina, outro grande produtor de trigo, também apresentou queda na produção devido à seca. Diante destes cortes na produção e os subsequentes aumentos de preços, os principais importadores se viram forçados a se adaptar.

Por outro lado, altos níveis de produção no Brasil, Rússia e Austrália trouxeram mais alívio pelo lado da oferta, assim como o Acordo do Corredor de Grãos na Ucrânia e sua renovação até o primeiro trimestre de 2023.

Já o algodão teve outros fatores pautando os seus fundamentos. Maior exportador global, os EUA enfrentaram uma seca histórica que causou quebra de safra. Enquanto isso, outros importantes produtores, como China e Índia, também viram suas safras ameaçadas pelo clima.

Enquanto isso, o Brasil viu sua participação no mercado global da pluma aumentar. A alta no preço do petróleo também influenciou uma maior compra de algodão, já que tornou os sintéticos mais caros.

Outro ponto importante foram as sanções por parte dos EUA quanto ao algodão chinês, após denúncias de abusos dos direitos humanos, inclusive na indústria têxtil.

Café, por Natália Gandolphi

Em 2022, as questões climáticas marcaram as safras dos principais produtores: Brasil, Colômbia, Centrais e Vietnã, o que inicialmente marcou o mercado com um tom altista, devido ao déficit do ciclo 22/23. Porém, com a guerra entre Rússia e Ucrânia, se iniciou um impacto baixista, com o mercado reagindo ao movimento de aversão ao risco e precificando a possibilidade de redução na demanda destes países.

Em conjunto a este cenário, com a frustração das expectativas de geada durante o inverno brasileiro, e o retorno das chuvas durante a primavera, ocorreu um aumento no otimismo em relação à safra 23/24 no país. Este fato derrubou o mercado no último trimestre. Para o arábica, os preços tiveram uma variação de -30% no ano, enquanto no robusta a variação foi de -20%.

No ciclo atual (22/23), que vai de outubro de 2022 a setembro de 2023, é esperado um déficit de 1,9M scs, enquanto que para o próximo ciclo (23/24) o mercado de café tem potencial para retornar para um superávit, em 3,7M scs.

Soja e milho, por Pedro Schicchi

2022 já começou em uma tendência de alta dado o baixo nível de chuvas visto em dezembro e janeiro na América do Sul por conta do La Niña, o que impactou fortemente o resultado das safras brasileiras e argentinas. Com o início da guerra na Ucrânia, o milho encontrou mais um forte fundamento de suporte, dado que o país é o 4º maior exportador global do grão.

Ainda no primeiro semestre, a proibição das exportações do óleo de palma (que compete com o de soja) por parte da Indonésia e as preocupações com as safras americanas e europeias, por conta do clima seco, contribuíram para um cenário extremamente altista.

Contudo, já na metade de junho, a soja e o milho entraram em uma tendência de correção, que atingiu o mercado de commodities como um todo, muito por conta da aceleração do aperto monetário a nível global, devido aos altos índices de inflação. A elevação dos juros tende a impactar a demanda por grãos e oleaginosas tanto na economia “real”, por conta da desaceleração econômica, quanto do lado financeiro, dado que os investidores reduzem suas posições em commodities para aplicar em ativos menos arriscados.

Julho de 2022 também marcou o início do Acordo de Exportação de Grãos entre Rússia e Ucrânia, o que permitiu que as dezenas de milhões de toneladas de grãos estocadas nos portos ucranianos chegassem ao mercado global, contribuindo para a tendência baixista.

Após se aproximar das mínimas do ano em julho, os preços vêm se recuperando, dada a confirmação dos resultados decepcionantes das safras no hemisfério norte, que fazem com que o ciclo 22/23 seja mais um de estoques apertados a nível global.

Mais recentemente, as expectativas com relação à reabertura da economia chinesa, o fim do ciclo de aperto monetário por parte do Fed e as menores exportações americanas por conta da seca no rio Mississippi também têm contribuído para um cenário relativamente mais altista para os grãos e oleaginosas.

Como se proteger da volatilidade do mercado de commodities?

Com tantas variações que afetam o mercado de commodities, é imprescindível contar com um planejamento que dê segurança e mais previsibilidade para o futuro dos negócios.

Utilizar a estratégia de hedge é a melhor opção para evitar surpresas desagradáveis na programação financeira de quem trabalha na cadeia de commodities. Especialidade da hEDGEpoint, este mecanismo opera como uma espécie de seguro contra as variações de preços do mercado, reduzindo os riscos nas transações.

A hEDGEpoint alia o conhecimento de especialistas com soluções em gestão de risco por meio de tecnologias e consultoria customizada para oferecer sempre a melhor experiência em operações de futuros.

Estamos presentes globalmente, sempre preparados para atender a qualquer momento e em qualquer lugar. Entre em contato com um consultor para saber mais sobre como utilizar este instrumento a favor dos seus negócios.

Fale com um especialista da hEDGEpoint Global Markets

Mercado de energia: quais as perspectivas para 2023?

É impossível olhar para o futuro do mercado de energia sem pensar em transição energética. Se há alguns anos a maior preocupação era conseguir gerar a energia necessária para o mundo, hoje o desafio é fazê-la com o menor impacto ambiental possível.

Será que é possível dar conta de toda a demanda de energia apenas com fontes renováveis? A busca por uma economia de baixo carbono é uma tendência global, mesmo que seja um caminho cheio de desafios.

As empresas que não se adequarem às pautas ESG, serão intensamente cobradas pelos seus investidores e consumidores.

Na Cop26, a maior conferência sobre clima do planeta, o Brasil se comprometeu a reduzir em 50% a emissão de gases de efeito estufa até 2030. Ainda que seja uma meta ambiciosa, ainda não é o suficiente para alcançar o objetivo de subir a temperatura do planeta em apenas 1,5ºC.

Em relação à geração elétrica, o Brasil se destaca tanto em relação aos seus pares emergentes quanto aos países desenvolvidos. Isto porque nossa geração de energia elétrica é majoritariamente proveniente de fontes menos danosas ao meio ambiente que o carvão e gás natural – muito usados em países europeus e nos EUA.

Por aqui, quase 85% da eletricidade do país é gerada por fontes renováveis, vindo principalmente de hidrelétricas, parques eólicos e solares, biogás e biomassa.

Os maiores desafios relacionados à energia que podem ser encontrados no Brasil são os combustíveis para veículos. Mesmo com muita energia limpa sendo produzida aqui, o Brasil é um país muito grande e demanda muito combustível para o transporte principalmente de cargas, seja rodoviário, aéreo ou marítimo.

Além disso, há influências da política e economia internacional no preço do petróleo e derivados e do gás. 2022 foi um ano muito atípico no setor energético e os acontecimentos devem impactar também em 2023.

Overview do mercado de energia em 2022

Volátil é a palavra que define o mercado de óleo e gás em 2022. O petróleo chegou a ser negociado por 140 dólares o barril, após a invasão russa. Já nos últimos meses, o preço foi a 75 dólares, antecipando o medo de que uma recessão esteja por vir.

A Guerra na Ucrânia teve papel fundamental nos acontecimentos que marcaram o ano, pois com a redução de oferta, houve alta no preço do petróleo, gás e combustíveis.

Para as empresas que tinham oferta doméstica, principalmente a Petrobrás e outros menores, os ganhos foram positivos. Dividendos nunca foram tão altos, o que animou a indústria. Por outro lado, também deu origem a uma inflação doméstica, já que os preços dos combustíveis na bomba subiram significativamente.

Em setembro de 2022, a demanda chinesa por petróleo caiu substancialmente. Foi a primeira queda no consumo do país em mais de 20 anos!

Com as medidas de restrição à Covid sendo abrandadas, o fluxo comercial, saindo e vindo da China, está gradualmente voltando ao normal. Isto é algo extremamente positivo para o mercado de commodities, já que os chineses são os maiores consumidores destes ativos.

Quais as perspectivas para 2023?

Com a reabertura da China, sua economia deve voltar à normalidade já no segundo trimestre de 2023 e, com o otimismo em relação a essa demanda que com certeza aumentará, o preço do petróleo já está em alta neste início de ano. Isso pode adicionar demanda por petróleo, derivados e gás natural.

Outra expectativa (e temor) é de que possa haver uma recessão global. A alta de juros pelos bancos centrais têm feito com que traders e participantes do mercado esperem por uma retração no consumo de petróleo e derivados.

Entre as energias chamadas “limpas”, a solar vem crescendo e já superou a eólica nos primeiros dias do ano. Este setor é uma forte tendência para 2023, principalmente na geração de energia elétrica doméstica.

A guerra entre Rússia e Ucrânia ainda pode ter desdobramentos inesperados e impactar o mercado de energia. Por isso, também é uma importante pauta para acompanhar em 2023.

Como se proteger das volatilidades do mercado de energia?

Existem diferentes tipos de riscos no mercado de energia. Com um novo governo recém iniciado no Brasil, mudanças políticas e econômicas em curso, guerras em andamento, uma crise climática que exige mudanças estratégicas na iniciativa privada e traz à tona pautas ESG, são muitas as variáveis que influenciam a formação de preço do petróleo e das energias.

Em um mercado tão volátil, é imprescindível contar com um planejamento que dê segurança e mais previsibilidade para o futuro dos seus investimentos no mercado de energia.

A melhor opção para gerenciar riscos e evitar perdas e prejuízos é contar com um parceiro especialista em hedge que possua amplo conhecimento do mercado energético, como é o caso da hEDGEpoint.

Aliamos o conhecimento de especialistas em diferentes mercados com soluções personalizadas em gestão de risco por meio de tecnologias, dashboards, modelos inovadores e consultoria customizada para oferecer sempre a melhor experiência em operações de futuros.

Entre em contato com um especialista para saber mais sobre como utilizar este instrumento a favor dos seus negócios.

Fale com um especialista da hEDGEpoint

COVID-19 na China: Impactos na economia do país e do mundo

A COVID-19 foi um acontecimento que mobilizou e abalou o mundo inteiro de forma nunca antes vista. E ela ainda não acabou. Continuam aparecendo novos casos todos os dias, porém atualmente em menor número, com menos internações e letalidade reduzida.

O primeiro caso a ser detectado, lá em 17 de novembro de 2019, foi descoberto na província de Hubei, próximo à Wuhan, na China, local onde a doença começou a se espalhar e, de lá pra cá, já contabilizou mais de 6 milhões e 670 mil mortes no mundo inteiro.

No país oriental, onde o vírus começou a se espalhar, teve início ainda em 2020 a política de COVID-19 Zero, que incluía rigorosos lockdowns mesmo quando havia poucos casos, testes em massa, fechamento de empresas, escolas e lojas, exceto as de alimentos e isolamento até zerar o número de novos casos.

Depois, surgiram as vacinas, o que fez cair o número de óbitos, e já nos encaminhamos para o acesso a medicamentos para tratar a Covid-19 que poderão ser comprados em farmácia.

Mas a China foi bastante impactada economicamente pelas decisões tomadas ao longo destes anos e, mesmo com um possível novo surto devido a uma nova variante, não deve voltar a impor normas tão restritivas, já que a própria população realizou protestos contra a Covid Zero e não quer voltar a viver um novo lockdown.

Qual a situação atual da economia da China?

Com imposições de regras rígidas para combater a pandemia do coronavírus, a China está enfrentando como consequência prejuízos econômicos que podem levar um bom tempo para voltar à estabilidade. O país, que vinha crescendo cerca de 9% anualmente durante a última década, não deve alcançar os 3% esse ano.

Atualmente, o desemprego entre os jovens atingiu um novo recorde chegando a 20%, os lucros das empresas diminuíram drasticamente e o setor manufatureiro voltou a registrar retração. Se continuar nesse ritmo, será a expansão mais lenta que a China vive nos últimos 40 anos.

Os lockdowns causaram grandes danos às cadeias de suprimentos de produtos, levando à falta de itens básicos dentro do país. Além disso, quando um país tão grande quanto a China está enfraquecido economicamente, a crise se reflete no mundo inteiro, já que são eles os maiores compradores de commodities, desde minério de ferro, ao petróleo, mas também de grãos e alimentos.

Diante desse cenário, a população foi às ruas para se manifestar contra a política de Covid Zero e pedir por liberdade, pois com uma nova onda do vírus se espalhando a imposição de lockdown poderia surgir novamente e impedir uma tentativa da economia de se restabilizar e voltar à normalidade.

Pela primeira vez, o governo chinês ouviu os pedidos da população, garantindo que deve flexibilizar as medidas protetivas que fará de tudo para evitar que aconteça um novo lockdown.

Porém, com um novo surto de coronavírus se espalhando e novas variantes surgindo a todo momento, é preciso acompanhar os próximos acontecimentos para poder afirmar com certeza os próximos movimentos econômicos globais, pois os cenários são muito instáveis e imprevisíveis.

Quais os impactos do retorno da China ao mercado após as restrições pela COVID-19?

A China é atualmente o país que mais demanda por commodities no mundo. Quando olhamos para a produção brasileira, o país oriental é um dos maiores consumidores da nossa soja, milho, petróleo, entre outros.

“Se a China voltar para o mercado, é como se, basicamente, um milhão de barris por dia a mais de petróleo e derivados fossem consumidos”, explica o especialista Heitor Paiva, Analista de Macroeconomia e Energia na hEDGEpoint.

Com a China voltando a consumir nossas commodities, especula-se sobre uma segunda onda de inflação para o ocidente, pois a demanda vai aumentar muito e isso deve gerar uma grande competição por produtos, principalmente os que também são altamente consumidos nos Estados Unidos e Europa.

Outra estimativa é que estes últimos citados entrem em uma recessão, o que reduziria o consumo de commodities do Brasil, por parte deles. Porém, com a China voltando ao mercado, a baixa de atividade dos EUA e Europa seria compensada. E, caso os países ocidentais consigam se manter economicamente estáveis, será melhor ainda para o Brasil.

Para o produtor, esta pode ser uma boa notícia, pelo menos por determinado tempo, já que seus produtos ficam mais valorizados, os preços sobem e a margem aumenta, pois haverá mais interessados no que temos para ofertar.

Porém, após uma grande onda é sempre preciso ser cauteloso com o que vem depois, pois todos os cenários gerados pelo Covid-19 são ainda muito novos e difíceis de prever.

Quando se fala em uma pandemia altamente contagiosa, que já registrou tantas mortes e que tem como principal risco o contato humano, não se sabe como será o dia de amanhã. Basta lembrar que, em 2019, estávamos realizando outras projeções sem nem imaginar o que vinha pela frente.

Por isso, buscar informação e recursos existentes é essencial.

Com tantas imprevisibilidades, como se proteger financeiramente?

Diante de um contexto tão complexo como o da pandemia e suas consequências, quem trabalha na cadeia de commodities precisa contar com um planejamento e se antecipar aos movimentos de mercado para garantir maior segurança e estabilidade para o futuro dos negócios.

Utilizar uma estratégia de hedge pode ser a melhor opção para evitar surpresas desagradáveis na programação financeira de quem trabalha com commodities. Especialidade da hEDGEpoint, este mecanismo opera como uma espécie de seguro contra as variações de preços do mercado, reduzindo os riscos nas transações.

A hEDGEpoint alia o conhecimento de especialistas nas mais diversas commodities com soluções em gestão de risco por meio de tecnologias e consultoria customizada para oferecer sempre a melhor experiência em operações de futuros.

Estamos presentes nos cinco continentes, sempre preparados para atender a qualquer momento e em qualquer lugar. Entre em contato com um consultor para saber mais sobre como utilizar este instrumento a favor dos seus negócios.

Fale com um especialista da hEDGEpoint

Segurança alimentar: o cenário mundial na produção de alimentos

Segurança alimentar é o nome que se dá a um conjunto de programas e ações que tem como objetivo garantir o acesso de toda a população à alimentação adequada. Entre eles, oportunizar acesso à água, disponibilizar alimentos, consumo nutricional eficiente e apoio aos processos de produção e transporte.

Combater a fome sempre esteve em pauta nos governos nacionais e mundiais, porém com mais desafios nos países em desenvolvimento. Porém, desde a Assembleia Geral das Nações Unidas, realizada em Nova York, em setembro de 2015, a Organização Mundial das Nações Unidas (ONU) estabeleceu os 17 Objetivos de Desenvolvimento Sustentável (ODS).

Conforme a Agenda 2030, uma das missões é colocar fim em todas as formas de fome no mundo. O prazo para isso é o mesmo ano que dá nome ao projeto. Mas foi após o estabelecimento dos objetivos que o mundo entrou em conflitos diversos que trouxeram consequências catastróficas. Será que é possível atingir o objetivo de levar segurança alimentar à toda população?

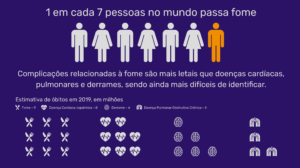

Um ponto importante de salientar é que a questão da fome mundial não é atrelada a quantidade insuficiente de alimento. O problema está na distribuição. Isto porque a produção é concentrada em determinadas regiões, enquanto o consumo é por todo o globo.

Conflitos mundiais e os impactos na segurança alimentar

O termo segurança alimentar foi criado durante a Primeira Guerra Mundial. Ou seja, fica clara a relação direta entre o problema da fome e as grandes tragédias globais.

Nos últimos anos, o mundo está enfrentando uma pandemia de Covid-19 que já levou a óbito mais de 6 milhões de pessoas. Além disso, deixou prejuízos inestimáveis de diversas naturezas.

Mais recentemente, foi o início da guerra entre Rússia e Ucrânia, que abala os dois países diretamente, mas muitos outros indiretamente. Neste último, especial atenção ao suprimento de grãos – base da alimentação humana.

Se de 2015 até 2020 os números da fome no mundo eram estáveis, quando a pandemia começou, eles dispararam. É o que mostra a edição 2022 do relatório Situação da Segurança Alimentar e Nutricional no Mundo, desenvolvido pela ONU.

Ele mostra que, em 2021, 828 milhões de pessoas passavam fome. Um aumento de 46 milhões de pessoas em relação a 2020 e de 150 milhões, em relação a 2019.

Numa situação de calamidade, como a da pandemia do coronavírus, o foco das lideranças mundiais é naturalmente combater e prevenir a doença, porém diversos outros fatores vão sendo afetados paralelamente.

Consequências dos eventos mundiais na produção de alimentos

Em toda a cadeia do agronegócio, houve dificuldades em relação à produção de insumos. A falta de matéria-prima, dificuldades em estocagem e transporte resultaram em problemas de distribuição. Isso gerou inflação no preço do alimento que chega à mesa do consumidor final.

Com a Guerra na Ucrânia, o Brasil sentiu os efeitos da falta de insumos para produzir fertilizantes, cerca de 85% importados. Mas há outros impactos indiretos, como por exemplo, a situação do milho e do trigo. A Ucrânia é o quarto e quinto maior exportador dessas commodities, respectivamente.

O preço dessas commodities é definido internacionalmente por oferta e demanda. Com a guerra, um dos maiores produtores e exportadores, a Ucrânia, teve déficit em sua produção. Além disso, tiveram restrições para disponibilizar esta oferta. E quando isso acontece, o preço sobe.

Sempre que o preço do milho, por exemplo, sobe, vai impactar no preço do frango, do porco, do leite e assim sucessivamente, provocando um efeito em cadeia.

Sendo assim, quando grandes conflitos abalam o mundo, aumentam a insegurança alimentar. Isso significa que estão afetando diretamente uma ou diversas partes da cadeia do agronegócio. Os prejuízos de quem produz acabam refletindo na dificuldade de acesso aos alimentos, seja por motivos financeiros ou por causas operacionais.

Como o agronegócio contribui para a segurança alimentar?

O Brasil é atualmente um dos maiores produtores de alimentos do mundo. Mesmo assim, estima-se que mais de 61 milhões de brasileiros estejam em situação de insegurança alimentar.

Isso porque não é apenas a quantidade de alimentos produzidos que contribui para que a segurança alimentar seja estabelecida. Fatores como distribuição, estoque e, é claro, preços acessíveis são imprescindíveis.

Com todos os acontecimentos recentes, a inflação atingiu altos níveis, impossibilitando o acesso de boa parte da população à comida.

Alguns especialistas acreditam em uma meta para que a inflação comece a ser estabilizada novamente. Seriam necessários dois anos consecutivos de boas safras, não só no Brasil, mas no mundo. Aqui, já estamos acostumados com os custos da alimentação subindo ano a ano. Porém nos países mais desenvolvidos está sendo um choque ver os preços subirem tanto.

No hemisfério norte, a colheita das safras de grãos já está praticamente concluída. Mas, na maioria dos casos, os resultados foram inferiores aos das safras passadas. Contudo, o Brasil está se preparando para colher bons resultados no próximo ano, e há até a expectativa de uma possível safra recorde de soja.

Adicionalmente, as perspectivas do lado da oferta são otimistas. Contudo, há todo um contexto macroeconômico de pano de fundo que mantém o cenário ainda desafiador. Um exemplo é o aumento das taxas de juros, que desincentivam investimentos.

Além disso, a segurança alimentar toca um ponto importante: o poder de compra da população é uma questão de renda. De nada adianta muitos alimentos sem a capacidade de comprá-los.

Como o agronegócio pode se posicionar diante dessa temática?

Tendo em vista que o preço das commodities é formado por oferta e demanda internacional, o produtor e toda a cadeia agro está exposta aos riscos de mercado. Mas existem formas de gerenciá-los para se prevenir de prejuízos.

Contar com uma boa estratégia de hedge pode ser a chave para se precaver da instabilidade do mercado financeiro, tanto evitando surpresas desagradáveis em sua programação financeira quanto se valendo de boas oportunidades para travar suas margens. Mas não basta apenas decidir usar essa forma de proteção sem muito estudo e conhecimento prévio.

A melhor opção para entrar neste universo é contar com um parceiro que possua vasto entendimento no mercado agro e, ao mesmo tempo, no financeiro. Somente a partir de uma visão ampla de um contexto tão complexo e do mercado global será possível tomar as melhores decisões.

A hEDGEpoint alia o conhecimento de especialistas do mercado agro com soluções em gestão de risco por meio de tecnologias. Assim, oferece consultoria customizada para proporcionar sempre a melhor experiência em operações de futuros e seus derivativos.

Estamos presentes globalmente, sempre prontos para atender a qualquer momento e em qualquer lugar. Entre em contato com um consultor para saber mais sobre como utilizar estes instrumentos a favor dos seus negócios.

Fale com um especialista da hEDGEpoint

Mercado de etanol: cenário atual e perspectivas futuras

Quem acompanha o mercado de combustíveis sabe que, nos últimos anos, ocorreram muitos altos e baixos tanto para quem é produtor, quanto para quem consome.

A oscilação do preço da gasolina durante todo o ano de 2022, que chegou a custar mais de R$8 por litro em alguns locais do país, e a alta no diesel, que encarece o transporte e por consequência o valor final de muitos produtos, fizeram consumidores mais uma vez se questionarem sobre as alternativas a estes combustíveis.

Por outro lado, o etanol também sofreu muita variação, mas vem sendo cada vez mais valorizado por ser uma fonte de energia limpa e menos poluente, em tempos em que pautas ESG estão tão em alta.

Há ainda outros pontos que impactam o mercado do etanol, como a disseminação do carro elétrico, o hidrogênio verde, os investimentos para utilizar outras matérias-primas na fabricação do biocombustível, sem contar, é claro, a influência política e econômica, que são sempre motivo de atenção.

Diante deste cenário, é difícil visualizar as perspectivas futuras, mas nossos especialistas abordam aqui algumas possibilidades de caminhos para o etanol baseadas em dados e tendências do mercado atual.

O carro elétrico e o etanol

O etanol como combustível surgiu no Brasil nos anos 1980 com o Programa Pró-Álcool, como alternativa aos combustíveis fósseis, pois o país era dependente do mercado exterior em petróleo e durante a grande crise que ocorreu em 1979, tornou-se inviável continuar com as taxas tão altas de importações.

Foi assim que surgiu no Brasil o carro movido 100% a álcool, movimentando toda a indústria automobilística e também a produção de cana no país, que passou a ter novo destino para o plantio desta cultura, além do açúcar.

Depois, o etanol anidro passou a ser misturado na gasolina, em índices que variaram ao longo dos anos. Até que, em 2003, foram lançados no mercado os carros flex, capazes de rodar com qualquer proporção de gasolina e etanol hidratado. A inovação foi um sucesso e, em 2009, eles já eram 92% de todos os veículos novos vendidos no país.

A recente chegada do carro elétrico e o aumento da aderência a este modelo de abastecimento têm animado as montadoras, que veem como uma novidade capaz de empolgar o consumidor preocupado com o meio ambiente e gerar um novo mercado impulsionado pelas pautas de sustentabilidade.

Por outro lado, a inovação ainda traz incertezas para o produtor de etanol. Hoje, ao pensar em “carro verde” o que vem à mente do público consumidor é o carro elétrico à bateria, e não mais o que utiliza combustível de matéria-prima vegetal.

Enquanto isso, outra inovação que vem sendo testada é o carro elétrico movido a etanol. Visto que, em muitos países a energia elétrica é produzida via combustíveis fósseis, a versão à bateria, que exige horas ligado à tomada para recarregar, continuaria sendo poluente, perdendo o seu valor.

Porém o modelo elétrico a base de etanol seria abastecido normalmente com etanol no posto de gasolina e o hidrogênio gerado a partir desse biocombustível seria capaz de carregar as células de bateria e fazerem o carro rodar novamente, economizando tempo e energia elétrica.

Assim, o carro elétrico volta a animar o produtor de etanol, que atualmente vê mais vantagem em produzir açúcar e exportar para ter margens maiores de lucro.

E o etanol que não vem da cana?

As perspectivas são boas também para o etanol fabricado a partir do milho. Há uma expectativa de, até 2030, a produção com esta origem atingir 10 bilhões de litros, aumentando a participação nacional de 15% para 20%, segundo estudo da União Nacional do Etanol de Milho (Unem).

Para a safra 2022/23 do milho, a projeção da Conab é de colher 126,9 milhões de toneladas, um aumento de 12,5% em relação à safra passada no Brasil. Sendo esta segunda safra a que mais transforma milho em etanol, a expectativa é de crescimento da produção do combustível também.

O milho também é uma alternativa sustentável e a sua utilização é uma forma de trazer mais visibilidade para ambos os mercados, do etanol e do milho, que ganham mais relevância juntos.

Além do milho, há mais uma nova fonte de etanol surgindo no país. É o trigo, que terá em 2023 sua primeira usina. Se na Europa e Canadá o etanol de trigo já é comum, aqui no Brasil a tecnologia está apenas começando e deve ser uma boa alternativa para suprir as demandas desse mercado em crescimento.

O projeto já teve início no Rio Grande do Sul e pretende já estar produzindo etanol até 2024.

Como se proteger das variações do mercado do etanol?

Como a produção de etanol depende das safras da cana, do milho e futuramente do trigo, o mercado fica à mercê da disponibilidade desses produtos, o que torna o cenário muito instável.

Sabemos que na economia, instabilidade significa variação de preços. Ao longo do ano, o valor do etanol pode chegar a variar em até 50%. Por isso, é muito importante assegurar uma boa estratégia de gerenciamento de riscos.

A melhor opção é contar com um parceiro especialista em estratégias de hedge que possua vasto entendimento no mercado financeiro e, ao mesmo tempo, no de energia. Somente a partir de uma visão ampla de um contexto tão complexo e do mercado global será possível tomar as melhores decisões.

A hEDGEpoint alia o conhecimento de especialistas do mercado do etanol com soluções em gestão de risco por meio de tecnologias e consultoria em inteligência de mercado customizada para oferecer sempre a melhor experiência em operações de futuros.

Estamos presentes globalmente, sempre preparados para atender a qualquer momento e em qualquer lugar. Entre em contato com um de nossos especialistas para saber mais sobre como utilizar as nossas soluções a favor dos seus negócios.

Fale com um especialista da hEDGEpoint

Recent Posts

- Os desafios da armazenagem e do transporte de grãos no Brasil em 2025

- Entenda como o preço do trigo é formado

- Tarifas de Trump: quais os impactos no mercado agrícola global?

- Saiba Tudo Sobre o Etanol Produzido a Partir do Milho e Suas Características

- O que esperar da produção global de algodão? Tendências e desafios para os próximos meses

Recent Comments

Search

Recent Posts

- Os desafios da armazenagem e do transporte de grãos no Brasil em 2025

- Entenda como o preço do trigo é formado

- Tarifas de Trump: quais os impactos no mercado agrícola global?

- Saiba Tudo Sobre o Etanol Produzido a Partir do Milho e Suas Características

- O que esperar da produção global de algodão? Tendências e desafios para os próximos meses

Recent Comments

Archives

- maio 2025

- abril 2025

- março 2025

- fevereiro 2025

- janeiro 2025

- dezembro 2024

- novembro 2024

- outubro 2024

- setembro 2024

- agosto 2024

- julho 2024

- junho 2024

- maio 2024

- abril 2024

- março 2024

- fevereiro 2024

- janeiro 2024

- dezembro 2023

- novembro 2023

- outubro 2023

- setembro 2023

- agosto 2023

- julho 2023

- junho 2023

- maio 2023

- abril 2023

- março 2023

- fevereiro 2023

- janeiro 2023