Temporada de furacões no Atlântico

Furacões são tipos de tempestades tropicais que formam ciclones sobre as águas quentes do oceano. Se tratam de fenômenos climáticos circulares e sua intensidade é classificada pela escala Saffir-Simpson, que varia de 1 a 5. A velocidade do primeiro pode chegar entre 119-153 km/h e os mais fortes (3-5) alcançam 252 km/h ou mais.

Com ventos e chuvas tão intensos, os estragos causados por esses fenômenos podem atingir cidades inteiras na América e pressionar a economia nacional. Além disso, a temporada de furacões também exerce influência sobre o setor energético do país, que possui muitas refinarias petrolíferas localizadas nas áreas de risco.

Victor Arduin, analista de Energia e Macroeconomia da Hedgepoint, abordou o tema e contou quais são os principais impactos desta temporada para a produção de petróleo americano e sua influência no mercado mundial. Faça uma boa leitura!

Victor Arduin, analista de Energia e Macroeconomia da Hedgepoint, abordou o tema e contou quais são os principais impactos desta temporada para a produção de petróleo americano e sua influência no mercado mundial. Faça uma boa leitura!

A temporada de furacões na América

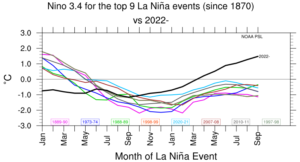

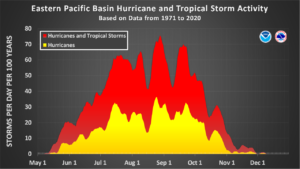

A temporada de furacões no Atlântico começou em 1º de junho e vai até o dia 30 de novembro. Historicamente, o pico das atividades no oceano é no dia 10 de setembro, mas com outras intensas ocorrências entre meados de agosto e meados de outubro. A Administração Oceânica e Atmosférica Nacional (NOAA) publicou um gráfico com o histórico dos últimos 100 anos:

Fonte: NOAA

Leia também:

- Hedging em energia: como gerenciar os riscos de preço nesse mercado?

Muitas regiões dos Estados Unidos sofrem com os ventos e chuvas intensas causadas por furacões. As mais afetadas são as áreas costeiras do Atlântico e do Golfo do México, Porto Rico, as Ilhas Virgens, o Havaí e partes do sudoeste americano.

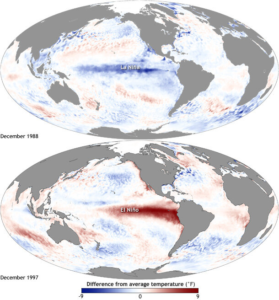

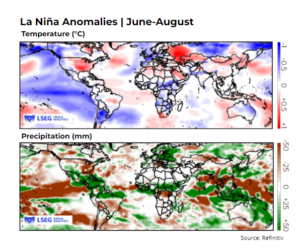

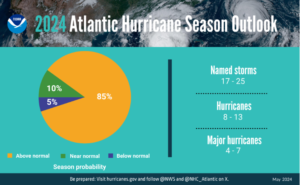

Para 2024, a NOAA prevê uma temporada de furacões mais intensa, com 85% de probabilidade de ser acima do normal. A influência do La Niña e das altas temperaturas oceânicas são os principais fatores que podem potencializar o evento climático.

A instituição espera de 4 a 7 grandes furacões para este ano. O primeiro alerta já aconteceu no dia 17 de junho e seu possível impacto pode ser maior no sul dos Estados Unidos.

Fonte: NOAA

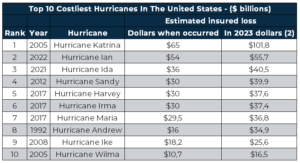

Na economia, a temporada de furacões também tem seu impacto. O Katrina foi registrado como o maior deles em termos financeiros. O Instituto de Informações sobre Seguros (Insurance Information Institute) registrou os prejuízos causados pelos 10 maiores furacões americanos, quantificando as perdas através das solicitações de seguros. Veja:

Você também pode acompanhar um mapa interativo da NOAA para visualizar e analisar informações históricas sobre os maiores furacões já registrados no Atlântico. O Centro Nacional de Furacões (National Hurricane Center) também conta com uma tabela quantificando os eventos desde 1851.

Impacto da temporada de furacões no mercado petrolífero

A alta probabilidade de uma temporada de furacões intensa tem preocupado o setor de produção energética offshore dos Estados Unidos. Segundo a Administração de Informação de Energia dos Estados Unidos (U.S. Energy Information Administration – EIA), a maior parte das refinarias offshore do país é de petróleo e gás natural.

Localizadas em áreas afetadas pelos furacões, essas refinarias estão sujeitas a fortes chuvas e ventos causados pelos fenômenos. Segundo Victor Arduin, analista de Energia e Macroeconomia da Hedgepoint, o mercado do petróleo sofre principalmente porque a produção é interrompida durante eventos climáticos intensos.

“Vemos a interrupção da produção de petróleo e de produtos refinados por questões de segurança”, completa Arduin.

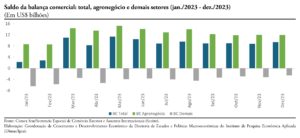

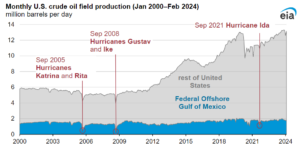

A produção petrolífera americana está concentrada principalmente no Golfo Offshore Federal do México (GOM) e na Costa do Golfo. De acordo com a EIA, a produção de petróleo bruto do GOM representou 14% do total americano em 2023. Já as refinarias da Costa do Golfo representam quase 50% da capacidade de produção estadunidense.

A instituição publicou recentemente um gráfico que evidencia a redução produtiva de petróleo por conta de furacões. Os períodos de paralisação profissional são curtos, mas significativos. Veja abaixo:

Fonte: EIA

“Quando as refinarias param de produzir, vemos uma pressão maior nos preços da gasolina e do diesel, principalmente. Um choque de oferta como esse impacta diretamente os contratos futuros do mercado energético”, afirma o analista de Energia e Macroeconomia da Hedgepoint.

Leia também:

- Contrato futuro: como funciona no mercado de grãos e oleaginosas?

Segundo Arduin, o interrompimento da produção tem efeitos significativos no mercado de petróleo americano e mundial. Com um estoque mais baixo, os preços dos combustíveis sobem no país e, por consequência, também são refletidos mundialmente.

Além disso, o profissional explica que a exportação do petróleo americano também cai em períodos de fortes eventos climáticos como esses. Victor explica que os países importadores precisam buscar a oferta em outras nações, muitas vezes pagando mais caro ou gastando mais com uma nova logística.

“Outro país não vai conseguir comprar gasolina dos Estados Unidos pela baixa oferta repentina. Por isso, precisa procurar em outros exportadores, nem que pague mais caro. Esse é o efeito global dos furacões, algo que encarece os preços rapidamente”, finaliza Arduin.

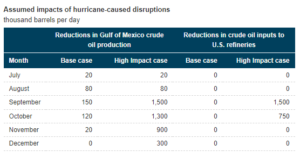

A pressão nos valores do petróleo cresce com a temporada de furacões e o mercado precisa se adaptar às condições de preços. No ano passado, a IEA estimou um aumento de 25 a 30 centavos por galão de gasolina em casos de furacões de alto impacto. Com os dados de 2013–2022, a instituição criou uma tabela que representaria a redução de produção petrolífera em 2023 se houvesse algum evento climático mais intenso.

Leia também:

Como o mercado se prepara para a temporada de furacões no Atlântico?

Como comentou o especialista da Hedgepoint, os preços dos combustíveis de petróleo acabam oscilando com as temporadas de furacões. Uma parada brusca nas produções americanas afeta diretamente a oferta no mercado nacional e internacional.

Para gerenciar os riscos financeiros que esse evento desenvolve, o mercado pode utilizar ferramentas de hedge avançadas. São produtos que buscam mitigar as variáveis de valores e proteger as empresas envolvidas de perdas significativas de recursos.

“Na temporada de furacões, é possível trabalhar com estratégias para gerenciar riscos financeiros e controlar a subida ou a queda de preço”, completa Victor.

Entre em contato com a Hedgepoint e conheça mais sobre essas ferramentas que ajudam o seu negócio.

________________________

Este documento foi preparado pela Hedgepoint Global Markets LLC e suas afiliadas (“HPGM”) exclusivamente com fins informativos e instrucionais, não tendo o propósito de estabelecer obrigações ou compromissos à terceiros, nem a intenção de promover uma oferta, ou solicitação de oferta de compra ou venda de quaisquer valores mobiliários, futuros, opções, moedas e swap ou produtos de investimento. A Hedgepoint Commodities LLC (“HPC”), uma entidade de propriedade integral do HPGM, é uma Introducing Broker e um membro registrado do National Futures Association. A negociação de futuros, opções, moedas e swap envolve riscos significativos de perdas e pode não ser adequado para todos os investidores. Performance anterior não é necessariamente indicativo de resultados no futuro. Os clientes da Hedgepoint devem confiar em seu próprio julgamento independente e em consultores externos antes de entrar em qualquer transação que seja introduzida pela empresa. A HPGM e seus associados expressamente não se responsabilizam por qualquer uso das informações contidas neste documento que resulte direta ou indiretamente em danos ou prejuízos de qualquer tipo. Em caso de questionamentos não resolvidos por nossa equipe de atendimento ao cliente (client.services@hedgepointglobal.com), contate nosso canal de ombudsman interno (ombudsman@hedgepointglobal.com) ou 0800-878 8408/ouvidoria@hedgepointglobal.com (somente para clientes no Brasil).