Colheita do trigo na Argentina: entenda o cenário atual

A colheita do trigo na Argentina para a safra 23/24 desperta a atenção do mercado mundial. Afinal, o país é um importante produtor da commodity.

Entretanto, as dificuldades marcam a temporada atual do trigo. Apesar das chuvas recentes favorecidas pela atuação do El Niño, elas não compensam os problemas anteriores. Entre eles, destacamos a presença de geadas e de seca ao longo do ciclo de cultivo em regiões produtoras do país.

Somado a esse cenário, há acontecimentos globais que impactam a oferta e demanda de trigo em todo o planeta. Pensando nisso, convidamos Sol Arcidiácono, Head de Grãos da Divisão Latino-Americana da hEDGEpoint, para falar sobre o assunto.

Continue a leitura e confira!

Mercado de trigo: qual a relação entre oferta e demanda global?

Atualmente, o mercado do trigo se relaciona a três eixos principais:

- O balanço comercial do ciclo 23/24 no Hemisfério Norte.

- A fase final da definição e colheita do trigo no Hemisfério Sul para 23/24.

- O plantio de trigo do ciclo 24/25 se inicia nos Estados Unidos e na Europa.

No contexto do mercado mundial do trigo, a enorme colheita da Rússia compensou o menor fluxo de exportação da Ucrânia e é quem define principalmente os intervalos de preços internacionais. Na América do Norte, a produção dos Estados Unidos foi um pouco superior ao esperado, apesar da grande seca em Kansas. Já o Canadá manteve um bom nível de exportações.

Sol Arcidiácono da hEDGEpoint Global Markets.

“O final do ano é um momento de transição de ciclos. A atenção fundamental estará sempre fora das Américas. É importante lembrar que 48% das exportações mundiais estão concentradas entre a Europa e o Mar Negro, um detalhe fundamental no mercado de trigo”, explica Arcidiácono.

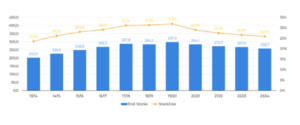

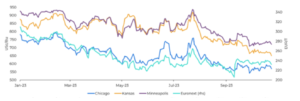

A evolução entre a oferta e o consumo mundial mostra que os estoques finais de trigo estão ajustados. Os preços do trigo, por sua vez, registram um desempenho negativo em 2023.

“A situação dos estoques é menos confortável. Apesar disso, os especuladores aumentaram a posição de venda de trigo no mercado de Chicago ao longo do ano. A pressão de oferta da Rússia, principalmente, tem sido forte no mercado neste outono boreal”, destaca Arcidiácono

Evolução dos estoques mundiais finais (milhões de toneladas)

Fonte: USDA

Preços de referência do trigo- Principais Bolsas Internacionais

Fonte: Refinitiv

Para o Hemisfério Sul, a perspectiva da colheita é desafiadora, mesmo que a oferta disponível no Hemisfério Norte alivie as tensões.

Leia também:

- A lei da oferta e demanda e a formação dos preços

Saiba como está a colheita do trigo argentino

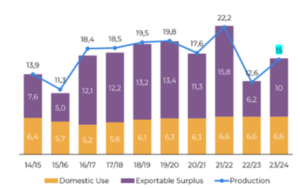

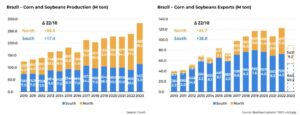

Hoje, os fatores que definem o mercado do trigo no Hemisfério Sul incluem questões como a colheita, a condição regular dos cultivos e os desafios climáticos. Conforme a Bolsa de Comércio de Rosário (BCR), a estimativa da colheita de trigo para o ciclo 23/24 totaliza 14,5 milhões de toneladas, em comparação com os 11,5 milhões da última temporada. No entanto, o resultado indica a segunda pior colheita dos últimos 8 anos.

A seca que afetou parte das áreas produtivas da Argentina, juntamente com geadas tardias e os efeitos de doenças fúngicas após as chuvas, explicam esse número. Em um contexto climático adequado, a colheita poderia atingir até 17 milhões de toneladas. Além disso, os dados da BCR consideram uma área plantada de 5,5 milhões de hectares, com uma perda de área de 390 mil hectares.

Oferta e demanda do trigo na Argentina (milhões de toneladas)

Fonte: USDA

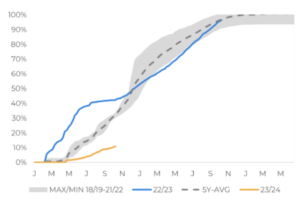

Com um avanço da colheita de aproximadamente 70% ao encerrar o ano, o progresso da colheita na província de Buenos Aires melhorou substancialmente o resultado final. A região tradicionalmente produtora de trigo contribuiu para a causa, atenuando o impacto climático nos rendimentos, uma vez que as condições foram muito mais favoráveis.

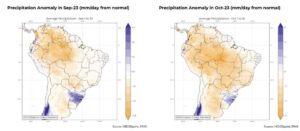

Anomalias das chuvas – 23 de setembro (mm/dia em relação ao normal)

Fonte: hEDGEpont, NOAA

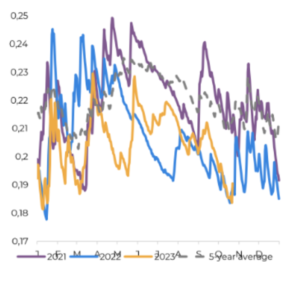

A umidade do solo tem sido muito baixa na região Centro-Norte. Portanto, a situação é extrema, com níveis mínimos, como no ciclo anterior, conforme mostrado no gráfico abaixo.

Umidade do solo – Argentina (% no primeiro metro)

Fonte: Refinitiv

- Leia aqui: A influência dos fenômenos climáticos no mercado de commodities

Exportações: saiba quais países têm maior demanda

No mercado internacional, as vendas dos produtores argentinos no ciclo que se encerrou foram extremamente baixas. Apenas cerca de 3 milhões de toneladas de trigo da colheita 22/23 foram embarcadas.

Em 2023, o fluxo comercial também foi influenciado pela possibilidade de mudança de administração. Desse modo, as significativas eleições presidenciais ocorreram durante a fase de definição e avanço da colheita do trigo.

Evolução da venda dos agricultores na Argentina (% da produção)

Fonte: Ministério de Economia da Argentina

Em relação à demanda externa de trigo, Sol Arcidiácono destaca a importância de observarmos os seguintes fatores:

- O aumento dos preços internos no mercado da Índia, sinalizando possíveis medidas que permitam importações, considerando o nível ajustado de estoques.

- A China se tornará um importador relevante devido à menor produção e aos problemas de qualidade do trigo nacional. Surpreendeu ao comprar mais de 2 milhões de toneladas de trigo dos Estados Unidos recentemente.

- A demanda do Norte da África é robusta.

- As incertezas que cercam o Brasil, já que estados importantes como Rio Grande do Sul e Paraná tiveram sua produção de trigo afetada por chuvas excessivas.

“Foi a Primavera mais chuvosa no Sul do Brasil, o que afetou quantidade, rendimento e qualidade do trigo colhido na região”, destaca a Head de Grãos da Divisão Lationo-Americana da hEDGEpoint.

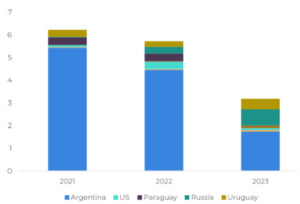

Nesse cenário, o Brasil deverá manter as exportações estáveis, diversificando as importações. Isso acontece devido à piora na qualidade da colheita no Sul do país e à quebra de produção do trigo argentino.

Origens das importações brasileiras (milhões de toneladas)

Fonte: Comex

hEDGEpoint: gerenciamento de riscos para o mercado de trigo

Como você viu, a Argentina vem se recuperando de um dos piores ciclos de trigo da sua história, mas ainda com patamares considerados baixos. Nesse sentido, o país também viveu um ano de eleições e clima desfavorável para os produtores da commodity, fatores que, juntos, acentuam a volatilidade.

Tendo em vista essa realidade, o gerenciamento de riscos se torna um aliado importante para os produtores e demais participantes deste mercado. Com produtos de hedge sofisticados, torna-se possível aplicar ferramentas que contribuem na tomada de decisões estratégicas, como o uso de derivativos agrícolas.

A hEDGEpoint atua para prover instrumentos de hedge aliados à inteligência de mercado e análises aprofundadas. Desse modo, acompanhamos todas as movimentações que podem impactar o mercado de trigo tanto a nível local como global.

Entre em contato com um profissional da hEDGEpoint e saiba como podemos gerenciar riscos no seu negócio.

Em geral, quanto maior o PIB per capita de uma nação, maior o consumo de carne por habitante. Basta olharmos para os Estados Unidos, principal consumidor de carne bovina. E é neste mercado em ascensão que o Brasil tem a chance de fortalecer a sua participação. John Payne explica:

Em geral, quanto maior o PIB per capita de uma nação, maior o consumo de carne por habitante. Basta olharmos para os Estados Unidos, principal consumidor de carne bovina. E é neste mercado em ascensão que o Brasil tem a chance de fortalecer a sua participação. John Payne explica: